En la medida que mi agenda lo permite, colaboro como mentor de algunas startups en programas como los Viveros de Madrid Emprende, Startup Alcobendas y, en Sevilla, en EspacioRES. Entre los temas que solemos tocar en las mentorías, además de hablar de validaciones y estrategia, también solemos hablar de financiación y rondas en fase seed y pre-seed y, precisamente, en este último tema quisiera poner el foco hoy.

1. Las incógnitas en una ronda en fase seed y pre-seed

Uno de los métodos de valoración más denostados cuando hablamos de startups en fase temprana es el del descuento por flujos de caja.

¿Por qué este «odio»? Porque, básicamente, este método se apoya en el plan financiero y en proyecciones a futuro y, cuando hablamos de compañías que están con rondas en fase seed y pre-seed, no hay un histórico financiero que nos permita proyectar el futuro (de hecho, está todo por hacer y definir).

Dicho de otra forma, el Excel con las proyecciones se puede ajustar para dar la valoración que estemos buscando y, claro está, corremos el riesgo que nuestra historia esté mucho más cercana a un guión de ciencia-ficción que al plan de negocio de una empresa.

De hecho, normalmente solemos hablar de horquillas de valoración en función de la consecución de hitos que son los que, al ser alcanzados, van aportando valor a la compañía porque se van mitigando riesgos tecnológicos, de implementación, de mercado… por eso es fundamental el equipo, el MVP y empezar a generar tracción, porque son los pilares que apoyan estos hitos de valor en la compañía.

Así que el valor reside en ejecutar: construir producto, llevarlo a primeros clientes y validar, empezar a hacer repetibles las ventas y, por tanto, encontrar el ansiado product-market fit.

2. Más allá de las proyecciones financieras

¿Entonces no hay que planificar nada y no hacer proyecciones? Quizás, leyendo lo anterior puede que esta pregunta te pueda surgir.

Honestamente, creo que es sano hacer un ejercicio de planificación y proyección pero este Excel financiero no va a ser el único parámetro de medida que usará un inversor a la hora de evaluar tu compañía.

Alguna vez hemos hablado de las red flags que generan un «no directo» en la fase de análisis (y, por tanto, son aspectos clave a controlar antes de abrir una ronda) y de otros factores que influyen en la valoración como lo activo (o caliente) que esté un mercado o el propio track-record que tiene el equipo fundador.

Posiblemente, en rondas en fase seed y pre-seed, la compañía aún no está facturando o tenga una facturación muy baja en el mejor de los casos; así que mirar las finanzas no tiene mucho sentido porque van a ser malas al igual que lo son sus unit economics (lo cual es normal).

Pieter Kemps, partner en Sequoia Capital, comentaba en LinkedIn no hace mucho que en fases tempranas se invertía en:

- Equipo

- Mercado

- Tesis / Visión de la compañía

¿Y esto en qué se traduce? Pues en que ninguno de estos factores tienen que ver con la cuenta de resultados y las proyecciones financieras.

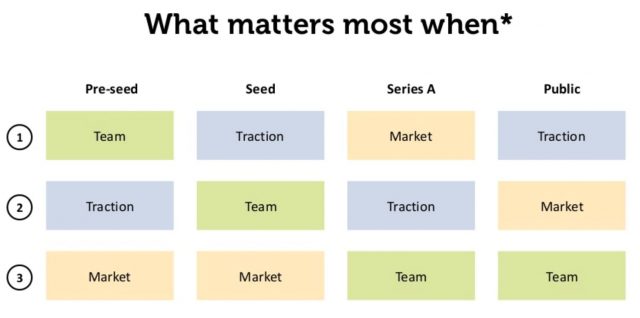

De hecho, este modelo es muy parecido al que planteaba Pear VC en una presentación de 2019 y que, en alguna ocasión, hemos comentado en el blog:

Son criterios clave entender quién está detrás del proyecto (y su capacidad de ejecución), qué han conseguido hasta ahora y a dónde quieren ir que ver qué tal se les da el Excel y las fórmulas.

Siguiendo con el planteamiento de Pieter Kemps de Sequoia Capital, las preguntas clave para las que busca respuesta son:

- ¿Cómo de grande es el mercado? ¿Hay posibilidades de crecer a nivel de que la compañía acabe saliendo a bolsa?

- ¿Cómo está el mercado? ¿Hay un punto de inflexión? ¿Hay claramente un «why now«?

- ¿Qué perfil tienen los fundadores? ¿Qué solvencia y background tienen? ¿Cómo son los primeros empleados de la compañía?

- ¿Hay founder-market fit? (este planteamiento me parece muy interesante porque pone de manifiesto el encaje entre el negocio y el mercado y los fundadores de la compañía. El conocimiento del mercado es, sin duda, una gran baza).

- ¿Muestran los fundadores un conocimiento profundo de sus «clientes ideales» y sus principales «puntos de dolor»?

- ¿Tienen los fundadores de la startup una tesis sólida de cómo resolver esos «puntos de dolor»? ¿Tienen una visión clara del producto?

Ninguna de estas cuestiones se resuelven mirando el Excel de las proyecciones pero son las claves de evaluación en rondas en fase seed.

Sí que se pueden resolver en el plan de negocio y, de hecho, si la respuestas a estas preguntas es buena, seguramente, se esté construyendo sobre pilares sólidos y, en el futuro, las proyecciones posiblemente tengan sentido.

3. A menor valor, más dilución en la ronda

Hay un detalle que, a veces, se nos olvida en fases tempranas: pensar en el futuro y, por tanto, en futuras rondas (y sus diluciones).

Cuanto menor sea el valor de la compañía (menos hitos de valor alcanzados) mayor será la dilución de los fundadores en la ronda .

Esto que parece una obviedad es un aspecto clave en fase seed y pre-seed porque puede que vengan más rondas en el futuro y, estratégicamente, es importante que los fundadores sigan manteniendo una participación relevante en el negocio (para alinear intereses y no perder motivación).

| Tipo de socios | Momento Inicial | Entrada FFF | Ronda BA | Ronda BA 2 | Ronda VC Seed | Ronda Serie A | Ronda Serie B |

|---|---|---|---|---|---|---|---|

| Fundadores | 100% | 90% | 77% | 65% | 55% | 41% | 31% |

| FFF | 10% | 9% | 7% | 6% | 5% | 3% | |

| Business Angels | 15% | 13% | 11% | 8% | 6% | ||

| Business Angels 2 | 15% | 13% | 10% | 7% | |||

| VC Seed | 15% | 11% | 8% | ||||

| VC Serie A | 25% | 19% | |||||

| VC Serie B | 25% | ||||||

| Ampliación de capital | 30 K€ | 100 K€ | 150 K€ | 300 K€ | 1 M€ | 4 M€ | |

| Valor de la empresa | 300 K€ | 667 K€ | 1 M€ | 2 M€ | 4 M€ | 16 M€ |

Para no entrar a discutir valoraciones (sobre todo cuando son bajas), las notas convertibles son una gran opción a tener en cuenta porque aportan la inyección de capital que permite alcanzar hitos de valor sin tener que diluirse mucho de partida.

También son interesantes para dar entrada a los friends, family & fools aunque con ellos tenemos la opción de marcar su porcentaje de participación sin tener que negociar demasiado.

De todas formas, si la compañía cuenta con recursos propios y los fundadores tienen aún algo de colchón económico, no plantearse una ronda podría ser una buena decisión hasta alcanzar product-market fit porque, de esta forma, no habrá dilución excesiva y se llegará en una posición muy buena para negociar y levantar la ronda.

Así que, sin duda alguna, lo más importante es poner foco en alcanzar hitos de valor porque, al final, es lo que nos irá desbloqueando el acceso a la financiación.

Libros recomendados sobre rondas en fase seed

| Finanzas para Directivos de Eduardo Martínez Abascal |

| Valoración De Empresas: Una introducción práctica de Francisco López Martínez |

| Dirección y contabilidad financiera de Fernando Pereira Soler y María Jesús Grandes Carci |

| Founder’s Pocket Guide: Startup Valuation de Stephen R. Poland |

| Cómo cerrar rondas de financiación con éxito: Una guía práctica para operaciones de capital riesgo de Brad Feld y Jason Mendelson. Traducido por Manuel Matés al castellano. |

| Finanzas para emprendedores de Antonio Manzanera |

| Rondas de inversión: Método para financiar el crecimiento de tu startup por Javier de Toro |

| Secrets of Sand Hill Road: Venture Capital―and How to Get It de Scott Kupor |

| Founder’s Pocket Guide: Term Sheets and Preferred Shares de Stephen R. Poland |

| Founder’s Pocket Guide: Raising Angel Capital de Stephen R. Poland |

Hasta la próxima.

Imágenes: MoneyConf (Flickr), Pear VC, GIPHY y Founder’s Pocket Guide: Startup Valuation

Descubre más desde Los Habitantes de Kewlona

Suscríbete y recibe las últimas entradas en tu correo electrónico.

Sé el primero en comentar