Si alguna vez has asistido a algún evento enfocado en startups e innovación como el South Summit, el WebSummit o el 4YFN seguramente hayas observado la cada vez mayor presencia de grandes empresas desplegando a sus equipos de innovación, a sus analistas de sus fondos de corporate venture capital o lanzando retos de innovación abierta o programas de aceleración corporate propios o de la mano de socios.

La verdad es que el ecosistema español vive un momento muy interesante y activo en el que hay financiación para las startups y, además, hay grandes clientes dispuestos a innovar apoyándose en startups.

Precisamente, esto último es lo que conocemos generalmente como innovación abierta, término acuñado por el Profesor Henry Chesbrough en 2003 en la Haas School of Business de UC Berkeley para referirse a la colaboración de las empresas con agentes externos con el objetivo de buscar nuevas ideas y procesos.

Básicamente, lo que plantea Chesbrough es la innovación con outsiders a la organización, es decir, acelerar los procesos de innovación en la empresa (ya que son lentos, burocráticos y generan a veces aversión porque significa dedicar recursos a actividades que no son el core business) apoyándose en innovadores, emprendedores y startups dado que son ágiles y puede que estén desarrollando un producto o un servicio que resuelva nuestras necesidades actuales o futuras.

Concretamente, la innovación abierta plantea tres cuestiones fundamentales a cualquier organización:

- Este tipo de innovación aprovecha los recursos externos para encontrar de forma más rápida y ágil nuevas y mejores soluciones a los problemas y retos corporativos.

- Compartir con ajenos a la organización los problemas y retos de la empresa para buscar soluciones.

- Ganar ventajas competitivas con la ayuda de terceros.

Y, evidentemente, abrirse a terceros no siempre es algo para lo que están preparadas las grandes empresas y, en el caso de hacerlo, a veces pueden llegar a tomar posiciones extremadamente defensivas.

1. El fenómeno de la innovación abierta y el corporate venturing

Como decía al inicio, vivimos toda una explosión de corporate venturing en España y, en general, en todo el mundo y esto, sin duda, es una gran noticia porque es síntoma del interés de las empresas por innovar y también abre oportunidades a las startups porque las conecta con clientes o canales de distribución que buscan nuevas oportunidades y cómo conseguir aportando valor.

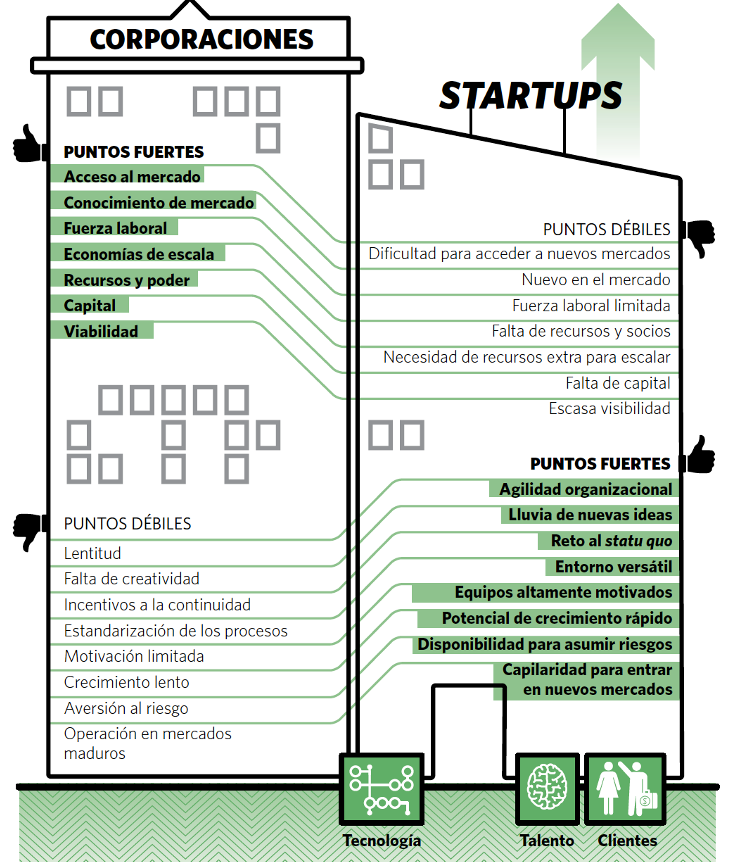

En el fondo, tenemos que ver el corporate venturing como una relación simbiótica y esto es, precisamente, lo que siempre se ha denominado el «baile entre elefantes y gacelas»; las grandes empresas necesitan innovar para «pensar en el negocio del futuro» y las startups necesitan clientes y alianzas comerciales.

Esto de pensar en el negocio del futuro es, precisamente, algo que ya señalaban Bansi Nagji y Geoff Tuff en Harvard Business Review en el artículo de Harvard Business Review «Managing your innovation portfolio» cuando planteaban la necesidad de dedicar esfuerzos y recursos a la creación de mercados adyacentes y, sobre todo, a explorar cómo transformar el negocio actual.

Y en esta labor de exploración del «negocio del futuro» es donde entran las unidades de innovación interna, el intraemprendimiento o el corporate venturing donde podemos colaborar con terceros (normalmente startups) para resolver retos de negocio o, incluso, invertir en dichas compañías a través de vehículos o fondos de corporate venture capital.

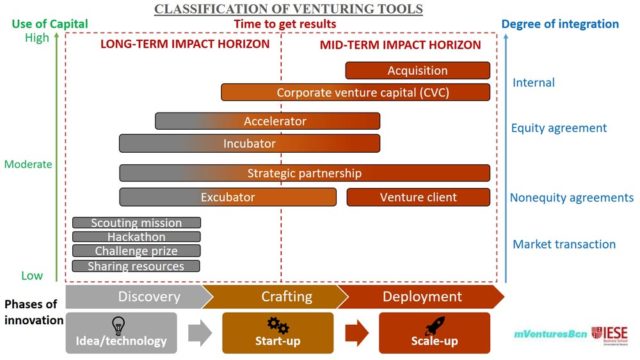

De hecho, el abanico de opciones que tienen las empresas es extremadamente amplio y pasa por modelos que, seguramente, hayas visto: retos, aceleradoras, premios, alianzas comerciales y, por supuesto, también la inversión y la adquisición.

¿Y por qué una empresa va a invertir en una startup? ¿Qué interés puede tener? Si miramos la imagen anterior, en realidad hay muchos mecanismos para que una empresa pueda colaborar e innovar apoyándose en startups y emprendedores; sin embargo, si se pretende bajar la componente del riesgo y obtener resultados en un plazo razonable, tenemos que buscar compañías que ya tengan tracción (y hayan eliminado riesgos asociados a implementar el producto y también riesgos del mercado) y que, además, nos permitan trabajar de manera conjunta rápidamente.

Esto significa trabajar con empresas que ya no están en fase de idea y que están encarando una fase de crecimiento que requiere de clientes y de financiación y ahí es donde empezamos a encontrar los puntos en común.

2. El corporate venture capital como puerta hacia la innovación

El IESE en la revista IESE Insights de marzo de 2017 presentaba un esquema muy interesante de alineación de intereses entre startups y empresas que sustentaba la necesidad de la colaboración y, por tanto, de los procesos de innovación abierta y la actividad del corporate venturing:

Desde un punto de vista de negocio y necesidades de innovación, la alineación de los intereses es muy clara ya que el corporate encuentra en la startup a:

- un partner que tiene sinergias con su negocio

- le puede aportar nuevos productos que comercializar con los que seguir aportando valor a sus clientes

- gracias a la startup puede aprender e innovar mucho más rápido que por sí solo.

Evidentemente, la startup encuentra un canal comercial que le pone delante de nuevos mercados y clientes y, además, el fondo de corporate venture capital también le aporta financiación para seguir creciendo.

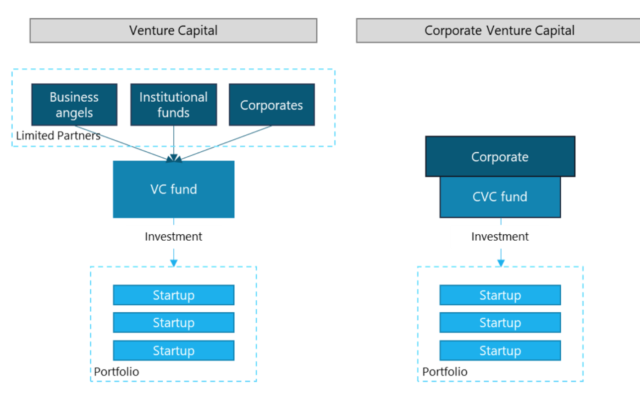

Sin embargo, si el objetivo de un fondo de venture capital es la búsqueda de rentabilidad; en el caso del corporate venture capital la rentabilidad no es necesariamente el objetivo principal o primario, hay otras cuestiones encima de la mesa que acabamos de ver y esto, obviamente, trae de la mano posibles fuentes de desalineación de intereses entre los fundadores de la startup y otros inversores que puedan formar parte del accionariado de la misma.

Esta diferencia es importante no perderla de vista porque es un punto de fricción:

- Para el VC, el objetivo es generar retornos y cumplir su tesis de inversión porque tiene un compromiso con sus inversores (los limited partners o LPs), así que su trabajo es elegir bien y maximizar el valor del portfolio de las compañías en las que se han invertido (regando con dinero en follow ons a las que tienen la mejor performance).

- Para el corporate venture capital (CVC), el objetivo es generar valor a su organización gracias al acceso a nuevas tecnologías, productos o servicios.

¿Y esto es un problema? A priori no tiene por qué ser un problema, de hecho la mayoría de las veces no llega a serlo si, desde el principio, tenemos claras algunas cuestiones básicas y no despreciamos las tareas de gobierno de una empresa y aspectos clave como los consejos de administración y los pactos de socios.

Otro detalle a tener en cuenta es que el concepto de exit puede llegar a ser distinto para el corporate venture capital.

En su caso, en vez de vender puede que su visión de futuro sea comprar y, por tanto, adquirir la empresa (tal y como veíamos en el modelo de IESE) y otro detalle interesante es que no siempre pueden hacer follow on porque prefieran diversificar sus carteras y hacerlo únicamente en las startups que consideren estratégicas para conservar así su posición para una futura adquisición.

3. La alineación de intereses del corporate venture capital con el resto de los socios

Uno de los puntos de conflicto que surge en cualquier organización es el de los múltiples roles porque eso, al final, acarrea que analicemos las cosas con diferentes raseros (porque tenemos intereses enfrentados).

El corporate venture capital cuando invierte en una startup es un inversor que pone dinero en la compañía y, por tanto, arriesga capital con la idea de que la empresa crezca (de la misma forma que también han aportado dinero otros inversores que esperan obtener una rentabilidad).

Sin embargo, además de socio inversor también puede que se haya convertido en un socio industrial porque hay una convergencia entre su negocio y el negocio de la startup que se traduce en una relación de cliente-proveedor o bien una relación comercial (el socio corporate distribuye el producto o el servicio de la startup); por tanto, este socio corporate tiene «2 facetas o roles» y tiene que saber muy bien cómo gestionar ambos intereses.

De hecho, este es el principal problema que encuentra una startup en su consejo de administración cuando conviven fondos de venture capital (objetivo rentabilidad) y el corporate venture capital (objetivo negocio), máxime cuando la base de la relación del corporate con la empresa se apoyaba en que el corporate conseguía ciertas ventajas competitivas con respecto a sus competidores (nuevos productos y servicios) porque esto puede terminar marcando vetos comerciales, condiciones de exclusividad comercial o el veto a la entrada de un competidor al capital de la empresa.

Evidentemente, la situación deseable es que el socio industrial aporte impulso a la compañía en forma de oportunidades de negocio pero sin coartar la propia capacidad comercial de la compañía y, por supuesto, sin aplicar vetos a decisiones que, realmente, favorecen a la startup y su negocio (la obligación de un Consejero es velar por el bien de la empresa y no por los intereses del capital que se representa aunque separar estas cosas, en realidad, no es nada sencillo).

4. Reflexiones finales sobre el corporate venture capital

Debo reconocer que en estos años he visto todo tipo de situaciones, tanto buenas como malas. Hay buenos ejemplos de corporate venture capital que sabe muy bien cómo aportar valor tanto en el impulso comercial como desde el Consejo de Administración pero, evidentemente, también he visto casos de bloqueo que han llevado a startups a situaciones extremadamente malas.

Por ejemplo, recuerdo un caso en el que se llegaron a aplicar una exclusividad al sector del que venía cada corporate y, con dicha maniobra, terminaron recortando el tamaño del mercado de la startup al que tenían cada uno de los socios industriales (que no eran competidores entre sí pero que no querían que la startup tuviese relaciones comerciales con los competidores de su sector), llevando a la empresa a una situación muy complicada desde la perspectiva comercial y haciéndola nada atractiva a otros inversores.

Aunque pueda sonar similar a lo que en su día comentamos sobre las alianzas comerciales, y reconozco que hay puntos en común, el socio industrial pasa a ser socio de la compañía y no solamente un aliado con el que tenemos un acuerdo comercial. Por tanto, es nuestro socio y es partícipe de las decisiones que tomamos, incluyendo las estratégicas.

Por eso, si cabe, es tan importante la alineación de intereses que comentaba: fundadores de la startup, inversores y socios industriales o reman todos en la misma dirección o la empresa estará abocada al desastre.

Espero que estas reflexiones os sean de utilidad. Nos leemos pronto.

Imágenes: Startup Stock Photos, Sebastiaan ter Burg (Flickr), IESE, CISE, A Guide of Corporate Venturing: Tools, Descriptions and Features – IESE, [Corporate Venture Capital vs. Venture Capital] Semejanzas y diferencias entre ambos fondos, CB Insights y GIPHY

Descubre más desde Los Habitantes de Kewlona

Suscríbete y recibe las últimas entradas en tu correo electrónico.

[…] español de startups y donde podemos encontrar listados de incubadoras, aceleradoras, programas de open innovation y, lo más interesante, un directorio de fondos de capital-riesgo y business angels que invierten […]