No suelo escribir sobre actualidad en el blog pero esta semana se ha dictado sentencia en el caso de Theranos, la famosa startup de salud capitaneada por la controvertida Elisabeth Holmes y que ha sido hallada culpable de fraude a sus inversores.

La historia de Holmes y Theranos está muy documentada en la prensa, en un interesantísimo documental de HBO («The Inventor») y en un libro best-seller escrito por el periodista de «The Wall Street Journal» John Carreyrou, Bad Blood que también está traducido al castellano bajo el título de «Mala Sangre».

1. El caso Theranos

Si no estás familiarizado con la historia de Theranos, hablamos de una startup fundada en el año 2003 por Elizabeth Holmes cuando tenía 19 años. Holmes estudiaba en la Universidad de Stanford cuando, a raíz de su miedo a las agujas, pensó en un sistema para hacer analíticas completas a través de unas cuantas gotas de sangre y evitar jeringuillas, agujas en el brazo y tener que sacar varios tubos de muestra a un paciente.

Esta «democratización» de los análisis de sangre abría las puertas a una detección temprana de las enfermedades y, por tanto, a un tratamiento mucho más eficaz.

Así que, siguiendo con el framework de análisis de una startup de Y Combinator del que hablaba el otro día, tenemos un problema global que tiene mucha gente, hay una demanda creciente y recurrente, los clientes necesitan que se les resuelvan sus problemas (hablamos de salud y de prevención) y están dispuestos a pagar por ello (es salud, por tanto, no es algo en lo que los clientes estén dispuestos a ser tacaños).

Si a esto le sumamos que Holmes era una estudiante de Stanford que había recibido becas (Universidad de prestigio), tenía buenas conexiones familiares con políticos que le proporcionaban buenas referencias (networking) y era el modelo de «persona hecha a sí misma», Theranos y Holmes fueron el foco de atención en Silicon Valley, tanto de la prensa como del capital-riesgo.

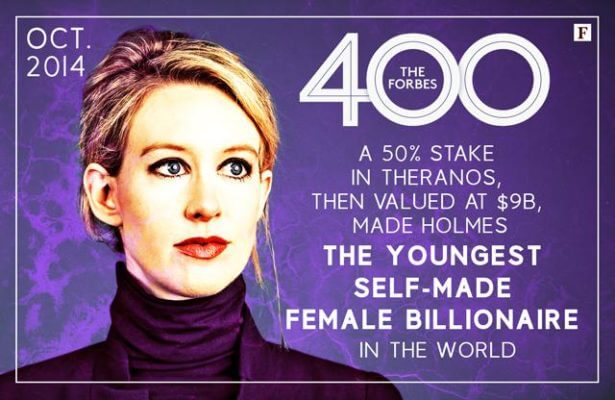

Fortune valoraría Theranos en más de 9.000 mil millones de dólares y Forbes diría que Holmes, con el 50% de las acciones, era «la mil millonaria hecha-a-sí-misma más joven del mundo» que había conseguido atraer inversión de personas como el magnate de la comunicación Rupert Murdoch, el fundador de Oracle, Larry Ellison, o la familia Walton, del emporio Walmart.

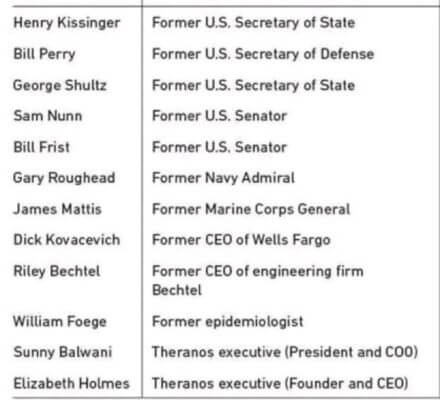

La compañía había conseguido levantar, en varias rondas, 945 millones de dólares y su consejo de administración estaba conformado por antiguos políticos, un General de los Marines, un Almirante de la Armada de Estados Unidos… de hecho, hasta Joe Biden, cuando era vicepresidente de Estados Unidos con Obama, llegó a visitar la oficina de la «siguiente Steve Jobs» que iba a cambiar el mundo.

2. Fake it until you make it

Uno de los mantras que más se repiten con las startups y los emprendedores es el del «fake it until you make it»; algo así como hacer un MVP «Mago de Oz» en el que «simulamos» (de manera manual si hace falta o con la tecnología de otro) un proceso para validar si el cliente responde positivamente y, por tanto, cubrimos sus necesidades (y entonces, nos ponemos a desarrollar la tecnología que soportará el proceso).

En el caso de Theranos, el fake it se fue un poco de las manos porque, en realidad, la tecnología que prometían era imposible de construir o, al menos, no eran capaces de hacerlo y las analíticas no salían.

Aún así, la compañía seguía creciendo, levantaba rondas y tenía acuerdos comerciales… ¿Acuerdos comerciales con una tecnología que no funciona? Pues sí aunque resolvieron este problema con otro mantra «do things that don’t scale«, así que comenzaron a hacer análisis con máquinas comerciales de fabricantes convencionales de equipos de laboratorios clínicos.

Mientras tanto, Holmes seguía siendo una celebridad que era invitada a conferencias con Bill Clinton, salía en Forbes, en Fortune, en Inc. y, cuando abría una ronda, llegaba el FOMO y nadie quería quedarse fuera.

3. Las lecciones del caso Theranos: el FOMO, los estereotipos y los sesgos en el análisis

Después de todo este contexto de la historia de Theranos y su desenlace con el veredicto de culpabilidad de Elisabeth Holmes por fraude, es el momento de reflexionar un poco e intentar entender qué pasó, qué se hizo mal y qué podemos aprender de todo esto.

Ayer me tiraba un poco a la piscina en Twitter a raíz de una pregunta que lanzaba Mario Brassesco de Encomenda VC sobre el caso y en el que se han comentado, por cierto, aspectos muy interesantes.

En estos días se ha hablado mucho del rol de la prensa en el caso Theranos y, honestamente, no creo que la prensa sea la culpable de todo lo que pasó pero formó parte del show y también fue la que destapó el fraude.

El principio de caída de Theranos llega, precisamente, a raíz de una investigación del Wall Street Journal pero es cierto que Forbes o Fortune se alimentaron del mito de Holmes y de la fiebre de las rondas de inversión en la compañía.

Y aquí es donde entra el FOMO, tienes a los medios de referencia hablando de la compañía y la fundadora, a fondos acudiendo a las rondas, a figuras clave (política) en ese consejo de administración, a logos de empresas clave que salen en el deck (validaciones que han resultado que eran fake en el juicio)… Era todo tan maravilloso que sería loco quedarse fuera pero a su vez era todo tan maravilloso que no podía ser cierto.

No culparía a los medios, al final, los ecosistemas son personas conectadas: medios, inversores, reguladores, empresas… todos se realimentaban positivamente alrededor de Theranos y nadie realizó un análisis en profundidad y «rascó» para ver que había detrás de todo el envoltorio.

En cualquier operación el análisis es fundamental porque hay que intentar ver más allá de lo evidente; un deck es una componente más del análisis pero hay que mirar los números del plan de negocio, auditar la compañía, auditar el producto… no vale con dejarse arrastrar porque otros han entrado o culpar a la prensa porque alimentaron la figura de Holmes.

Los sesgos y los atajos son otro problema que también pone de manifiesto este caso y, en mi opinión, los que «jugamos en provincias» es algo que vemos (y sufrimos).

¿A qué me refiero con esto? El «paquete» era perfecto:

- Empresa con un consejo de administración lleno de «nombres notables»

- Una gran historia detrás del pitch con los efectos wow de democratización, negocio de escala global, promesa ambiciosa para «cambiar el mundo»…

- Estudiante de universidad prestigiosa, Universidad de Stanford, con becas de estudio

- Muy buenos contactos y networking

Esto es algo que, por desgracia, a veces se sigue dando: bajar el nivel del análisis porque los fundadores vienen de escuelas de negocio de referencia, tienen contactos dentro del sector de la inversión…

Al final, el sesgo cognitivo del efecto halo afectó en el análisis porque fue mucho más laxo y, seguramente, basado en el FOMO.

El mundo sigue lleno de encantadores de serpientes, hay que ser rigurosos en los análisis para distinguirlos de los negocios que, realmente, son prometedores.

En cierta medida, me recuerda al caso del «Bellota Phone» del que tanto se habló en España y que, al final, también era otro caso de fake it solo que sin capital-riesgo de por medio.

Imágenes: INC., Forbes, New York Times

Descubre más desde Los Habitantes de Kewlona

Suscríbete y recibe las últimas entradas en tu correo electrónico.

Sé el primero en comentar