Aunque es habitual que leamos en los medios especializados noticias sobre startups que han conseguido levantar una ronda de financiación. La realidad es que estamos viendo el final de todo el trayecto o proceso y éste, la verdad, puede ser largo y requerir tiempo.

Ya hemos hablado en alguna ocasión que nunca se debe plantear una ronda cuando andamos cortos de caja, es decir, cuando el runway que tenemos es bajo; ya que significa negociar con el tiempo a nuestra contra y esto nos puede hacer aceptar malas condiciones y negociar mal.

Otro factor que consume tiempo son los «flecos» o «ajustes sin hacer» en nuestra propia empresa; es decir, aspectos que no hemos revisado, controlado, definido o solventado en nuestra startup para evitar problemas o discusiones internas y hemos aplicado la técnica tan española de la «patada hacia delante» o el «problema pospuesto es un problema resuelto».

Precisamente, en este segundo bloque es donde quiero poner el foco hoy.

Uno de los factores que afectan al tiempo que tardamos en levantar una ronda de financiación es, precisamente, estos flecos o problemas sin resolver y que afloran justo cuando estamos negociando la ronda o los inversores comienzan a pedir información de nuestra empresa y empiezan a ver «qué es lo que ocurre en nuestras cocinas».

Por tanto, cuanto antes abordemos estas cosas, mejor preparados iremos para encarar nuestra ronda.

Comenzamos.

1. El proceso de inversión y la due diligence previa a levantar una ronda

No es la primera vez que hablamos del proceso que sigue una ronda de financiación en una startup. No obstante vamos a recordarlo:

Este proceso, según los datos de KFund, pueden ser unos 180 días de media (6 meses) y esto pensando en que todo marcha bien y la startup tiene toda la documentación que se le pide al corriente y no aparece ningún tipo de sorpresa en el proceso de análisis.

Dicho de otra forma, cuánto dura el proceso de inversión y, por tanto, si éste se alarga, depende no solo de la negociación en sí; también depende de lo diligente que es la startup cuando se le requiere documentación y de cómo de controlados o resueltos tenga aspectos que pueden generar un red flag o bloquear el proceso hasta que queden resueltos.

Así que vamos a ver algunos de estos aspectos que, si no están controlados, pueden dar al traste con la ronda y planteemos, al final, un checklist de cosas a revisar antes de abrir una ronda (y prevenir que ésta no se llegue a cerrar):

- Los socios, sus roles, sus responsabilidades y sus objetivos

- Vinculaciones de socios y ausencia de «socios clave»

- Los compromisos con el equipo y su participación: stock options y phantom shares

- El cap table

- Las métricas clave y los units economics

- Deudas, compromisos y otros asuntos

Así que vamos a ir viendo cada uno con detalle.

3. Los socios, sus roles, sus responsabilidades y sus objetivos

Aunque puede parecer una obviedad y algo básico, la realidad es que hay muchas startups que se ponen a trabajar y se olvidan de organizar el trabajo y ya no solo organizarlo, también olvidan aspectos clave como los objetivos (a definir, a alcanzar y a medir) y quién es responsable de qué.

No me refiero únicamente a repartir los roles y saber quién es el CEO o el CTO (y qué responsabilidades tienen asociadas cada uno de estos roles), me refiero a tener claro qué tareas y procesos hay que desarrollar dentro de la empresa y, lo más importante, quién es responsable de cada tarea y de cada proceso.

Es virtualmente imposible que todos los socios estén en todo, lo hagan todo y sean responsables de todo porque, en realidad, nadie será responsable de nada y se crearán solapes e ineficiencias, vacíos de responsabilidad (porque alguien pensará que otro estará pendiente de algo y el otro pensará que es otro y así sucesivamente) y esto será el origen de conflictos.

El problema de esa «no organización» e indefinición de roles, responsabilidades y objetivos es que luego termina aflorando durante la fase de análisis de la inversión por parte de un fondo y, al final, puede suponer el hecho de no levantar una ronda.

¿Por qué es un problema? Básicamente, porque es difícil saber a qué se dedica cada persona que conforma el equipo y, sobre todo, cuál es su aportación de valor y si, además, su aportación de valor es coherente con el ownership (participación) que tiene en el negocio (y, por tanto, el reparto de equity tiene sentido).

Otro aspecto importante es teniendo claros los roles y las responsabilidades, entonces, podemos aplicar objetivos y medir así el desempeño de los socios y establecer criterios objetivos para revisar qué valor aportan al proyecto y, por ende, al negocio.

A veces, estas indefiniciones nos llevan a situaciones de socios que no aportan nada pero siguen en el accionariado aunque no estén con una vinculación real (dead equity), estén en otras cosas o, directamente, no tengamos ni la más remota idea de a qué se dedican.

Como dijo Lord Kelvin: «Lo que no se mide, no se puede mejorar»

4. Vinculaciones de socios y ausencia de «socios clave»

Una de las máximas que espera ver un inversor que se juega su dinero (o el de terceros y, por tanto, se juega su prestigio profesional) es el famoso «Skin in the game», es decir, el “jugarse el pellejo”.

Esta expresión representa la apuesta que está haciendo el equipo fundador por el negocio en términos de qué cosas está aportando (esfuerzo, dinero…) o sacrificando (ofertas de trabajo, costes de oportunidad…) para poner en marcha el negocio.

Por tanto, situaciones como la existencia de socios a tiempo parcial sí que van a levantar un red flag que puede dar al traste con la ronda (máxime cuando sea en socios clave como el CEO, el CTO o el responsable de ventas).

| Mentalidad de founder | Mentalidad de empleado |

|---|---|

| No hay silos en la empresa, ésta es un todo y procuran saber qué pasa y tener una foto global del negocio. Trabaja en la compañía pero también es propietario y siente el negocio como suyo (que lo es). Por tanto, está 24x7 pensando en el negocio y, si es necesario, se pondrá a trabajar en él durante el día y durante la noche. Es capaz de llevar a la práctica la visión de su negocio, de hacer equipo, de liderarlo y sacar lo mejor de cada uno de ellos. Su objetivo es hacer grande la empresa porque, así, podrá obtener ingresos y retornos a su esfuerzo. Al tener la foto completa de la empresa en la cabeza tiende a estar en las trincheras y a ser polivalente. Por tanto, refuerza áreas que necesitan apoyo y trabaja codo con codo con el resto del equipo. | Piensa en el negocio como una suma de departamentos estancos Disponibilidad dentro de un horario establecido. Considera el fin de semana como algo a respetar. Hay que compensar su dedicación al proyecto con un salario, a ser posible en mercado. No se sale de su área de trabajo encomendado. No suele tener una foto global del negocio más allá de su área de responsabilidad. Si su área está descargada de trabajo no es proactivo en el refuerzo de otras áreas saturadas que requieren apoyo. |

También la ausencia de socios clave es otro problema, por ejemplo cuando no existe un equipo técnico capaz de construir el producto que se va a comercializar. Construir el producto en una empresa tecnológica es una tarea clave y si nadie va a poder hacerlo, realmente, no tenemos manera de arrancar.

Alguien podría plantear que la subcontratación es una manera de solventar este problema pero eso supone salida de dinero de la caja (aumentar el burn rate y disminuir el runway) y la dependencia con un proveedor; así que esto al final también genera un red flag importante.

Finalmente, uno espera ver cierta visión compartida entre los socios de una startup; es decir, que los socios compartan la misión, visión y valores de la empresa. Esto significa que ven la empresa de la misma forma, están alineados y comparten la manera de hacer las cosas y, lo más importante, el destino al que se dirigen (reman hacia el mismo sitio).

Cuando esto no ocurre, nos encontramos con socios fundadores que divergen en temas clave como la estrategia, las relaciones con los clientes, las prioridades en el roadmap del producto… y esto al final aflora en las reuniones y se percibe.

En una startup, cuando se dedica mucho más tiempo a reuniones por problemas entre socios que a vender, tenemos un gran problema que, desgraciadamente, no siempre tiene una solución indolora y provoca que alguien acabe saliendo de la empresa.

Si este tipo de tensiones existen, más nos vale solventarlas antes que estemos en mitad de una ronda porque, al final, las tensiones aflorarán y se harán visibles y por ello es clave que, al menos, contemos con mecanismos de salida de un socio para ponerlos en marcha antes de plantear la ronda.

5. Los compromisos con el equipo y su participación: stock options y phantom shares

No hace mucho hablamos de lo que era la valoración fully diluted y las diferencias que había a la hora de calcular el precio por participación en una ronda cuando teníamos en cuenta los compromisos que se podrían haber adquirido y tenían impacto en eventos de liquidez.

En resumidas cuentas, hablábamos de las stock options y phantom shares como mecanismos para retener talento y retribuir con participación (real o como bonus ante un exit) a empleados clave y, de esta forma, comprometerlos con el proyecto.

¿Y por qué esto es importante? Porque es algo que debemos tener claro y definido, sobre todo, si estamos plateando una ronda en la que va a intervenir el capital-riesgo.

Habitualmente, el inversor asume que la valoración que está negociando con la empresa es fully diluted y esto significa que si hay derechos adquiridos en forma de phantom shares o stock options son anteriores a su entrada y, si no estaban definidas, puede hacerlo vía term sheet o pacto de socios.

Si recordamos el term sheet que KFund hizo público, sobre este asunto se señalaba lo siguiente:

The Investors will make an aggregate investment of [AMOUNT] at a pre-money valuation of [VALUATION] representing [%] of the post-money fully diluted share capital of the Company.

Our proposal assumes that you already have or will allocate an option pool of [%], created before the round, of the fully diluted share capital of the Company for issue to future hires and key employees.

Así que es mejor tener pensados e implementados estos mecanismos a que, directamente, nos los fijen desde fuera.

6. El cap table (y las historias de terror entre socios que te hacen no levantar una ronda)

Hay quien dice que el cap table de una startup a veces puede ser el crap table de la cantidad de «gente» que aparece en la misma de los que nunca habíamos oído hablar.

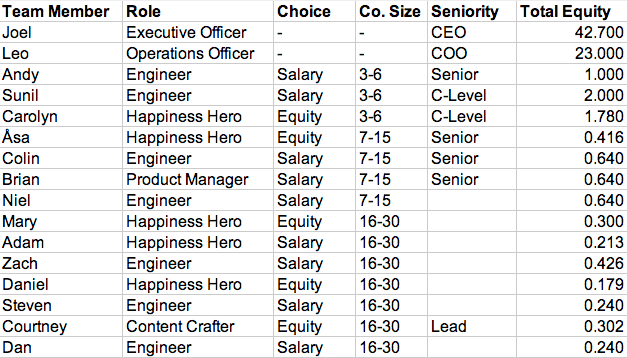

El cap table no deja de ser una representación en forma de tabla de las distintas personas o entidades que son socios de una empresa y, por tanto, tienen una participación en la misma.

Esta tabla, al final, cuenta la historia de la empresa porque nos muestra las distintas rondas por las que ha pasado la compañía, qué socios han entrado en cada ronda y cómo se han ido diluyendo los socios existentes… es decir, en el cap table están todos aquellos que poseen participación en el negocio en forma de socios y, a veces, aparecen personas de las que nunca habíamos oído hablar.

Este es uno de los problemas habituales que, a veces, encuentro en algunas startups: socios que ya no están en la operativa de la empresa pero que mantienen participaciones relevantes y, por tanto, son «socios de peso muerto» o dead equity porque ya no aportan ningún valor a la compañía.

¿Y por qué siguen ahí? Esta es una buena pregunta que, seguramente, haría un inversor al encontrarse a un socio fundador que ya no está en la empresa pero que, sin embargo, mantiene un 30% de participación en la misma.

La respuesta a esta pregunta no es sencilla y pueden existir múltiples causas:

- Desavenencias entre socios que han provocado que alguien se marche de la operativa pero no se haya querido sacar del accionariado por no existir mecanismos de vesting, good leaver o bad leaver.

- Desavenencias que no se han querido llevar más allá para que no trascendiesen al resto de accionistas o inversores (lo cual dice mucho de los socios fundadores de la startup).

- Imposibilidad de realizar una compra de la participación del socio que sale al no tener liquidez los socios que permanecen en la empresa (y que no hubiese un vesting que amortiguase las participaciones consolidadas en función de una permanencia y de objetivos).

Sea como fuere, tenemos que limpiar nuestros «cadáveres» antes de la ronda porque es difícil entrar en una compañía donde hay socios que no aportan valor y, sin embargo, siguen en el accionariado para ver qué pasa.

Además de los «socios de peso muerto», hay dos capítulos más dentro de las «historias de terror del cap table« que debemos tener en cuenta (y que provoca que la gente huya despavorida):

- Los malos repartos de equity y las asimetrías entre socios se ven muy bien en el cap table; es decir, que no exista una correlación entre la importancia de un socio (aportación de valor, rol, responsabilidad…) con su participación en la empresa.

- Las empresas que no hacen equipo y, por tanto, no vinculan a las personas clave también se ven en el cap table muy bien (mono-founder que posee toda la propiedad).

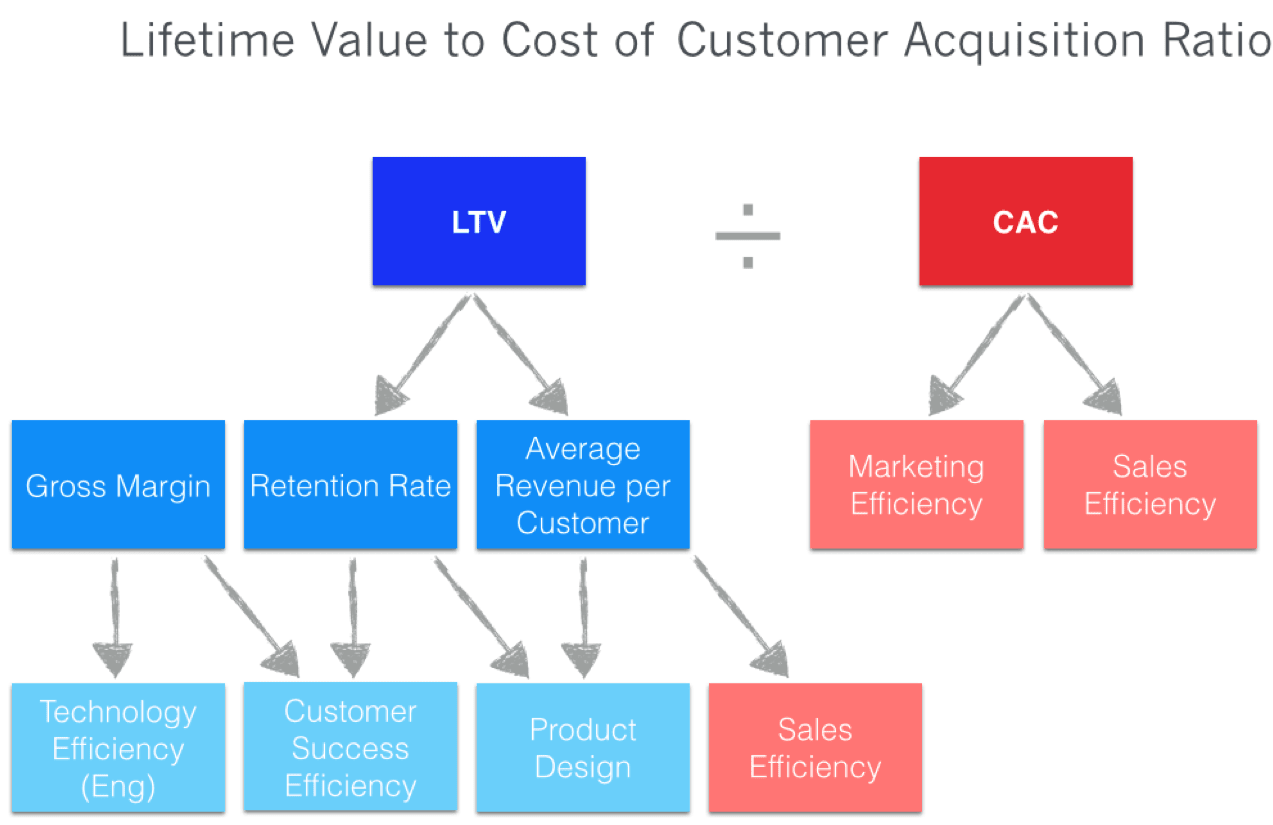

7. Las métricas clave y los units economics

No es la primera vez que hablamos de métricas en el blog pero es algo que me parece básico y fundamental.

No tiene sentido plantear una ronda si no tenemos claro cuáles son las métricas clave de nuestro modelo de negocio; sin eso va a ser difícil plasmar nuestra tracción en un investor deck.

Por tanto, debemos tener muy claros cuáles son los units economics que permiten representar la rentabilidad de nuestro negocio; es decir, los indicadores que nos permiten comparar los ingreso que tenemos con los costes que hemos incurrido para poder realizar dicha venta.

Si no manejamos las variables críticas de nuestro negocio, ¿cómo vamos a hacer ver que es un buen negocio?

8. Deudas, compromisos y otros asuntos que pueden dar al traste con la ronda

Durante la fase de auditoría (due diligence) es difícil que podamos ocultar algo pero, lo mejor, es que actuemos con transparencia y pongamos las cartas encima de la mesa con lo que hay porque es mejor que los inversores se enteren por nosotros a que se vayan encontrando «sorpresas» durante el camino.

Si hemos contraído deudas a través de préstamos con bancos o préstamos participativos con entidades públicas (ENISA, por ejemplo), seguramente se vean en nuestro balance contable y los inversores quieran saber cuándo vence la carencia de la deuda y si la caja que genera el negocio es capaz de satisfacer las cuotas de devolución.

Sin embargo, pueden existir otras deudas que, quizás, no hayamos recogido en el balance (cosa que no sería muy correcto) como, por ejemplo, reconocimientos de deuda por el canje de servicios de una incubadora o una aceleradora.

¿Y esto qué significa? Hay aceleradoras e incubadoras que, por los servicios prestados, generan una deuda en la startup que debe satisfacer en su próximo hito de liquidez, es decir, que debe devolver el equivalente a los servicios recibidos al levantar una ronda.

Si un inversor no está financiando con 100.000€ nuestro roadmap, si tenemos esta «mochila» de 40.000€ (por ejemplo), realmente contaremos con 60.000€ para cumplir los objetivos marcados o bien tendremos que levantar una ronda de 140.000€.

Otro aspecto que me parece clave son los acuerdos comerciales o partnerships que tengamos firmados o cerrados, sobre todo si pueden tener un impacto en nuestra actividad comercial.

¿Y por qué estos compromisos son importantes y pueden afectar a la ronda? Pensemos, por ejemplo, que tenemos firmadas exclusividades comerciales o acuerdos que impiden tratar con competidores de nuestros partners, al final, estos compromisos afectan a nuestra capacidad comercial porque acotan nuestro TAM y nuestro SAM y es algo que puede también replantear una inversión.

9. Libros recomendados sobre cómo levantar una ronda de financiación

Y para terminar, algunas lecturas recomendadas sobre cómo levantar una ronda de financiación:

| Finanzas para Directivos de Eduardo Martínez Abascal |

| Valoración De Empresas: Una introducción práctica de Francisco López Martínez |

| Dirección y contabilidad financiera de Fernando Pereira Soler y María Jesús Grandes Carci |

| Founder’s Pocket Guide: Startup Valuation de Stephen R. Poland |

| Cómo cerrar rondas de financiación con éxito: Una guía práctica para operaciones de capital riesgo de Brad Feld y Jason Mendelson. Traducido por Manuel Matés al castellano. |

| Finanzas para emprendedores de Antonio Manzanera |

| Rondas de inversión: Método para financiar el crecimiento de tu startup por Javier de Toro |

| Secrets of Sand Hill Road: Venture Capital―and How to Get It de Scott Kupor |

| Founder’s Pocket Guide: Term Sheets and Preferred Shares de Stephen R. Poland |

| Founder’s Pocket Guide: Raising Angel Capital de Stephen R. Poland |

Nos leemos pronto. Hasta ahora.

Imágenes: Startup Stock Photos, Giphy, Tomasz Tunguz, Buffer, Pexels

Descubre más desde Los Habitantes de Kewlona

Suscríbete y recibe las últimas entradas en tu correo electrónico.

[…] que, dentro de las cosas a tener en cuenta para una ronda de inversión, cuándo contactar a un inversor también influye y, por tanto, los tiempos (y los momentos) […]

[…] es fundamental para captar la atención de inversores y abrirnos las puertas para poder cerrar una ronda de financiación que nos permita acelerar y hacer crecer nuestro […]