Hay una cosa que suelo comentarle a los socios fundadores de las startups con las que trabajo. Si las familias se pelean por una herencia y, en el fondo, son familia. ¿Qué evita que los socios fundadores de una startup se peleen? La respuesta, en mi opinión, pasa por compartir una misma visión del negocio (plan de negocio), tener unas reglas claras de juego (pacto de socios) y un buen reparto de equity (propiedad de la empresa).

Cuando pensamos en una startup, normalmente, solemos pensar en cosas vinculadas al negocio: modelo de ingresos, cliente, producto…

Sin embargo, el equipo y los socios fundadores son clave; por tanto, una buena relación entre ellos es fundamental para poder poner el foco en el negocio y no dedicar tiempo productivo en tensiones internas.

¿El reparto de equity provoca tensiones internas? Es bastante humano que queramos tener las cosas claras; sin embargo, parece que no nos gustan las conversaciones incómodas. El hecho de tener que repartir la propiedad de la empresa puede generar tensiones, sobre todo, si es algo que se pospone.

En cierta medida, parece algo cultural, evitamos hablar del reparto de la propiedad de la empresa o del pacto de socios porque da la sensación que genera desconfianza con nuestros socios. Es como plantear una separación de bienes matrimonial, puede ser lógico pero nos cuesta ponerlo sobre la mesa porque parece generar desconfianza.

Personalmente, creo que es sano hablar de estas cosas al inicio. ¿El motivo? Cuanto antes tengamos claras las reglas del juego, antes nos podremos centrar en generar un gran producto y un gran negocio.

Si hay algún socio tiene que salir, mejor que sea al inicio y de manera amistosa que cuando el negocio toma velocidad y su salida puede ser extremadamente traumática.

Todos podemos ser amigos pero, volviendo al ejemplo de las familias, el dinero puede hacer que dejemos de serlo. Así que es preferible que las reglas del juego queden bastante claras.

¿Qué es el equity?

En el mundo de las startups es muy habitual usar términos en inglés (supongo que forma parte del «postureo»). El equity son las acciones de una empresa, es decir, las participaciones en las que se divide la propiedad de un negocio.

Por tanto, cuando hablamos del reparto de equity de una startup, estamos hablando de cómo se reparte la propiedad de la compañía entre los socios de la misma.

No es un tema sin importancia, cómo repartimos las acciones y qué criterios usamos tendrán impacto en el futuro de la empresa: inversores, toma de decisiones, rol de los socios dentro de la empresa…

Si una empresa arranca directamente con aportaciones monetarias, el reparto está claro porque es proporcional al dinero aportado. Sin embargo, en una startup estamos combinando factores tangibles (como puede ser el dinero) como intangibles (conocimiento, horas de trabajo, la idea, etc.) y, por tanto, las cosas se vuelven algo más complejas.

¿Y cómo repartir entonces? Desgraciadamente, no hay una fórmula mágica para estas cosas.

Más bien, lo que podemos encontrar son criterios razonables y algunas pautas que podremos poner sobre la mesa para llegar a un consenso con nuestros socios.

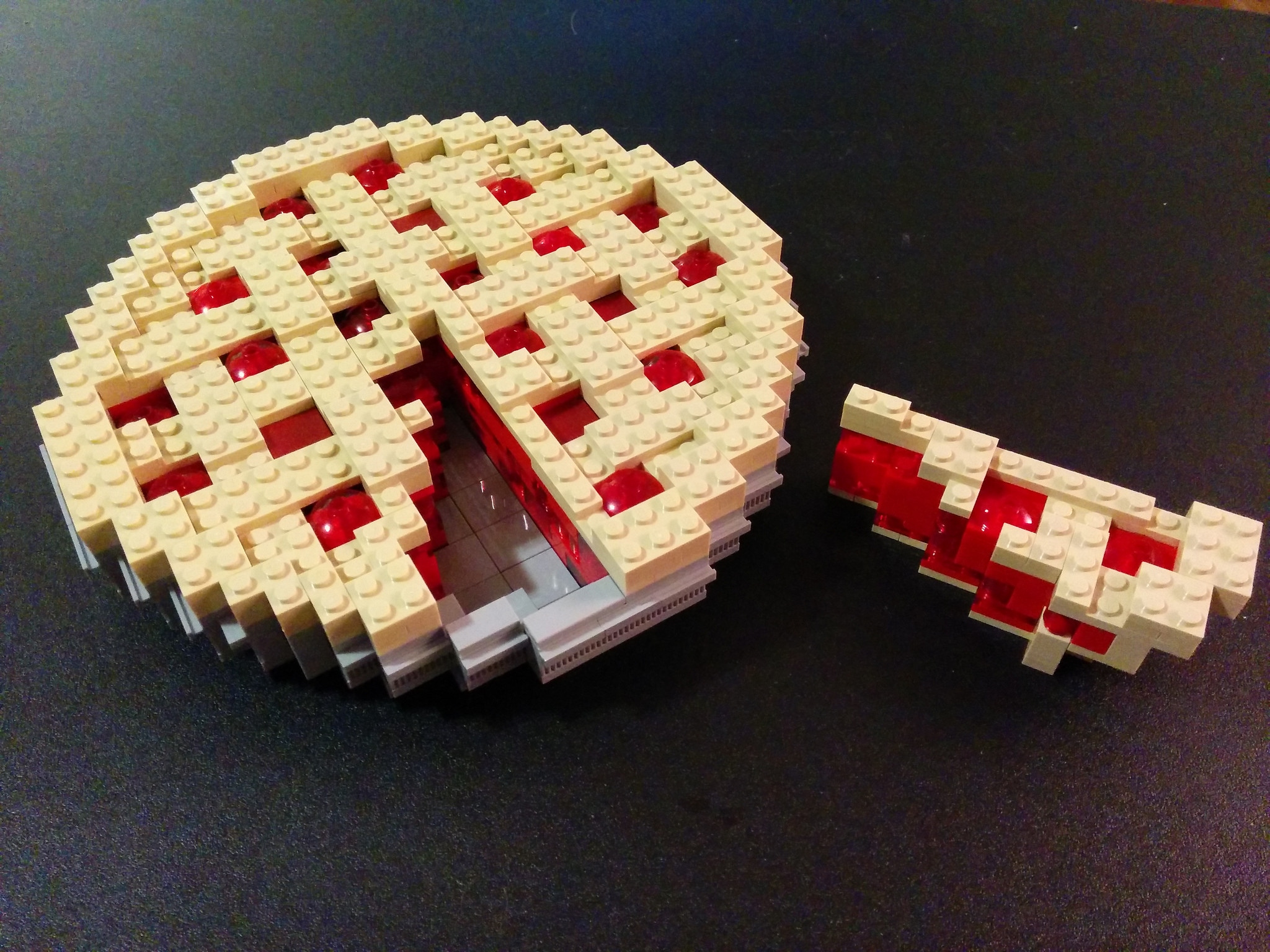

¿Cómo repartir la tarta?

El reparto de equity debe ser una solución de consenso. Todos los socios deben sentirse cómodos con el resultado del reparto y, además, debe ser fruto de la generosidad compartida.

Dicho de otra forma, enrocarse en posturas de «todo o nada» no suelen terminar bien. Más vale ser generoso con el equipo y tener el 25% de algo que va a valer mucho que el 100% de algo que no vale nada. Hay que pensar en el futuro de la compañía, no solamente en la propiedad personal o en el corto plazo.

Pensemos que, por ejemplo, hay inversores que esperan ver en etapas iniciales una cap table (capitalization table, es decir, la tabla que representa el reparto de acciones) que esté limpia.

Es decir, esperan que las acciones estén en manos de los socios y no en manos de advisors, mentores o inversores de «consejos y consultas a cambio de equity» o en manos de socios que no trabajan en la empresa.

Y, por supuesto, los inversores esperan que todo esté atado (y bien atado) en el pacto de socios.

¿Qué deberíamos tener en cuenta para hacer el reparto de equity?

Entiendo que el reparto de equity sea algo que pueda dar vértigo pero es un paso necesario. Como toda decisión, es necesario plantear criterios y, en mi opinión, vale la pena reflexionar en los siguientes:

- ¿Qué hemos aportado en el arranque? ¿La idea? ¿Capital inicial? ¿Una patente? Tiene sentido que los socios que hayan aportado la idea se vean recompensados con algo más aunque, eso sí, las ideas sin ejecución no tienen valor. Por tanto, un socio que aporta la idea pero no tiene dedicación en la empresa (no contribuye al desarrollo) no tiene sentido que aspire a convertirse en un socio mayoritario.

- ¿Qué podemos aportar a futuro? ¿Clientes? ¿Contactos? ¿Conocimiento? ¿Experiencia previa? ¿Expertise? Aunque quizás sea más complicado de evaluar porque son cosas a futuro, quizás, podamos recoger en nuestro pacto de socios modificaciones en el reparto de equity en base a hitos futuros.

- ¿Cuáles son los méritos de los socios y sus responsabilidades?. Es decir, ¿qué contribución estamos haciendo para generar valor en la empresa? Los socios con un rol clave, en cierta medida, deberían tener mayor peso en el accionariado.

- ¿Qué dedicaciones tienen los socios? ¿Hay equidad en la dedicación o hay socios a tiempo completo y otros a tiempo parcial? El sacrificio que uno hace al embarcarse es, cierta medida, el riesgo que asume y es algo que se debe ver reflejado en su participación.

- ¿Qué función realizan los socios? ¿CEO? ¿CTO? ¿CMO? ¿Es socio pero sin una responsabilidad? Una solución a esto puede venir dada por el salario pero, en una fase inicial y sin sueldos, las diferencias de función y responsabilidad son susceptibles de cubrir con equity.

- ¿Qué talento queremos captar para reforzar el equipo? Si nuestro equipo aún requiere de algunos perfiles para estar equilibrado, puede que sea necesario ofrecer equity a este talento a incorporar (y haya que tenerlo previsto).

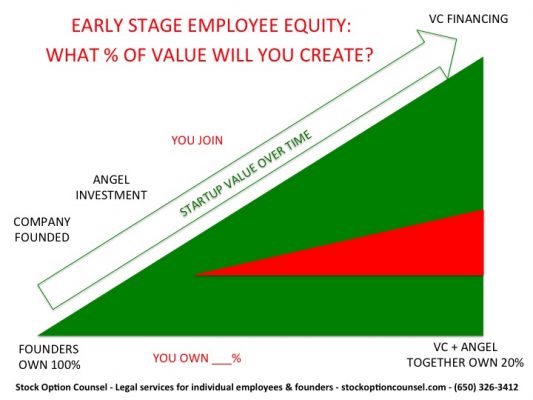

Si nos damos cuenta, el reparto de equity es dinámico. De hecho, es un sano ejercicio plantearlo así desde el principio porque la cap table va a cambiar conforme la compañía vaya evolucionando: entradas y salidas de socios fundadores, incorporación de talento, talento a retener con acciones, cambios de roles y responsabilidades, entrada de inversores…

La tarta a repartir es la empresa; es verdad que cambiará y valdrá más pero la suma de acciones será invariante: el 100% de la propiedad.

Por tanto, las entradas de socios provocarán diluciones (tendremos algo menos) pero eso no tiene que ser un drama porque, como decía antes, es mejor tener el 20% de una empresa que vale 2 millones que el 100% de una empresa que vale 3.000 euros.

En este momento inicial en el que todos los fundadores se llevan bien, hablar del «reparto de la tarta» y del pacto de socios es más que oportuno y vale la pena afrontar esta conversación más temprano que tarde.

¿Qué consecuencias tiene un mal reparto de equity?

No me cansaré de decir que el pacto de socios es clave; son las reglas del juego y es el documento que regula la relación entre los socios y cómo repartimos las acciones.

Por consiguiente, sin pacto de socios, todo lo que hablemos «se lo llevará el viento» así que mejor que queden escritos, aunque sea en una servilleta.

Antes comentaba que era importante «no regalar equity» porque podía tener impacto en el futuro.

¿El motivo? En etapas iniciales, la propiedad de la empresa se presupone que está en manos de personas que aportan valor a la misma o han aportado capital. Es decir, está en manos de los socios o inversores del entorno cercano (por no decir friends, family and fools).

Todo lo que no sea eso, son propietarios que aportan «un valor cuestionable» y, sin embargo, tienen «derechos políticos» en la empresa. Es decir, pueden ejercer influencia en la estrategia y tienen voz y voto en la toma de decisiones.

De hecho, hay quien se cuestiona el pagar con equity. ¿Y por qué ese debate? Estamos haciendo socio de la empresa a un empleado que puede que tenga una motivación distinta a la de los socios fundadores.

¿Tiene sentido vincular a alguien que no comparte nuestra visión? Socio es el que arriesga, por tanto, vincular a un empleado con acciones debe hacerse al cumplir objetivos y no de partida; es decir, corriendo el riesgo de los socios y demostrando compromiso.

Otro error, fruto de no tener conversaciones incómodas, es el de las dedicaciones y aportaciones. Si no todos los socios están con la misma dedicación y compromiso, por muy amigos que sean, no deberían estar a partes iguales.

Es verdad que todos tenemos nuestra propia «mochila» de obligaciones y circunstancias personales; pero montar una empresa es asumir riesgos y los riesgos se recompensan.

Por tanto, alguien que mantiene su puesto de trabajo y dedica 4 horas a la empresa no debería tener el mismo porcentaje de propiedad que el que deja su empleo y se lo juega todo dedicando 12 o 14 horas al día a levantar la empresa.

Roles, responsabilidades y aportaciones son criterios que antes hemos señalado y que, por tanto, no permiten un reparto equitativo entre los socios por mera amistad o por evitar ruido en la etapa inicial.

Por cierto, en empresas de dos socios fundadores, los repartos de 50% y 50% generan bastante ruido. ¿En serio? ¿No es lo más justo? Quizás pueda parecer justo pero suele llevar al bloqueo. O se generan en el pacto de socios mecanismos para prevenir bloqueos o, entonces, habrá que pensar en repartir en base a responsabilidades y aportaciones.

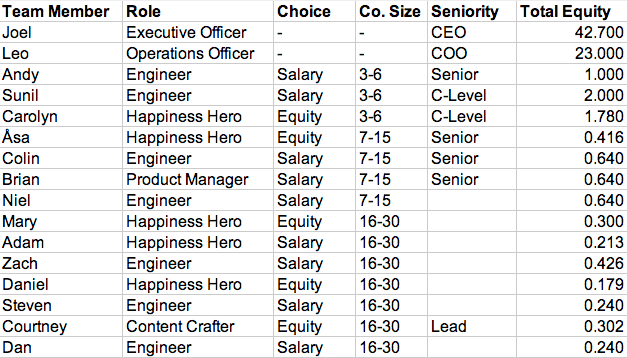

Soy muy fan de Buffer, una startup que ofrece una herramienta para publicar contenidos en nuestros perfiles sociales. Desde el inicio han optado por una cultura de transparencia en la que salarios y cap table son públicos. Vale la pena echar un vistazo a su fórmula de reparto de equity para apreciar dos cosas:

- Los criterios que tienen en cuenta para ofrecer participación a un empleado

- Joel y Leo, los fundadores, tienen roles distintos en la empresa y poseen porcentajes de propiedad muy distintos

Algunos recursos interesantes para hacer el reparto de equity

El ejemplo de Buffer es una buena referencia pero es eso, una referencia. El reparto de equity se puede simular, se puede contrastar con simuladores o con lo que hacen otras startups para ver si es coherente pero, al final, es particular de cada compañía.

De todas formas, para contrastar, vale la pena echar un vistazo a lo que plantean herramientas como Startup Economics o Startup Equity Calculator.

Ambas herramientas nos plantean preguntas para ofrecernos un posible reparto de equity para nuestra empresa; un resultado para constrastar con el nuestro y ver si estamos «alineados» con el mercado.

Otra herramienta que me gusta para hacer simulaciones es CapTable.io porque con ella (al igual que con un Excel) podemos hacer el reparto de equity y luego ver cómo va cambiando con las distintas rondas de financiación por las que pasa la compañía.

Hay un libro interesante sobre este tema que es Slicing Pie Handbook: Perfectly Fair Equity Splits for Bootstrapped Startups de Mike Moyer que trata, precisamente, del reparto de equity de una startup y aporta una metodología basada en criterios de: aportaciones económicas, valor aportado/generado, horas de trabajo aportadas o, incluso, cómo debe cambiar la situación si somos socios que, por nuestras circunstancias personales, debemos tener un salario.

También podemos recurrir a otros emprendedores y aprender de su experiencia, en este sentido las aceleradoras pueden servir de conector o, incluso, aportar su experiencia y asesoría en este sentido.

Como podemos ver, el reparto de equity, el cap table y la propiedad de las acciones de una startup es un tema complejo y de gran calado.

No es algo para plantear cuando estemos negociando con un primer inversor, cuanto antes afrontemos el tema, antes nos podremos dedicar a lo importante: generar valor y hacer que nuestra empresa sea grande.

Imágenes: Bill Ward (Flickr), Stock Options Counsel, Buffer, L. K. (Flickr), Allan Edwards (Flickr) y Gangplank HQ (Flickr)

Descubre más desde Los Habitantes de Kewlona

Suscríbete y recibe las últimas entradas en tu correo electrónico.

Increible articulo! Muchas gracias por compartir esta valiosa informacion!

Muchas gracias!!