Con el paso de los años he tenido la oportunidad de analizar el investor deck de muchas startups y, por supuesto, he tenido la ocasión de escuchar el pitch de algunas otras.

Aunque ya han pasado casi un par de meses, a finales del mes de mayo tuve la oportunidad de participar en el jurado de la final del programa Startup Andalucía Roadshow (un programa al que le tengo un cariño especial porque estuve en las bambalinas de su primera edición) y evaluamos 12 compañías en base a sus decks y, por supuesto, su pitch.

De mi experiencia como jurado saqué algunos aprendizajes que comenté por Twitter en un hilo sobre aspectos clave a tener en cuenta en un pitch que me gustaría desarrollar algo más por aquímy, además, añadir algo de contexto real sobre el proceso de análisis (que es el que llega a ser más deconocido) para que podamos diseñar documentos mucho más efectivos para causar el impacto que esperamos.

¿Y por qué ahora? Es una buena forma de empezar a retomar la rutina del blog que debo reconocer que tengo algo más abandonado de lo que me gustaría.

Empecemos.

1. El “análisis no lineal” (o más bien en diagonal) del investor deck

La “falta de tiempo”, quizás demasiadas veces, nos lleva a hacer lecturas “diagonales” de los documentos. Es decir, leemos rápido hasta que detectamos aspectos clave que son los que leemos con detenimiento y son los que tomamos como base para extraer conclusiones o, incluso, tomar decisiones.

Esto es muy parecido a lo que hacíamos cuando estudiábamos: subrayamos lo importante y eliminamos lo que consideramos superfluo; algo que también ocurre en el proceso de análisis de una startup (ya sea el investor deck, la solicitud para acceder a un programa de aceleración o, incluso, cómo vamos capturando la información que escuchamos en un pitch en un foro de inversión o, como fue mi caso, la final de un concurso).

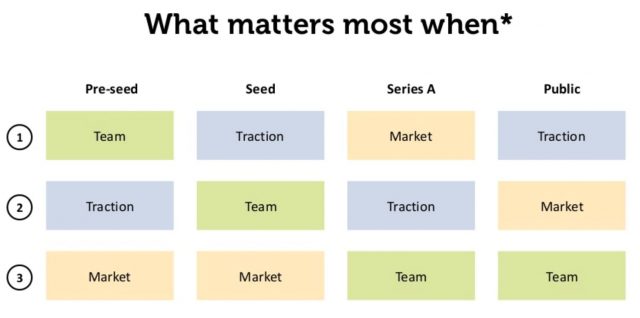

De hecho, aunque un pitch o un deck sigan un índice más o menos estandarizado, no se le presta la misma atención a cada uno de los epígrafes y, de hecho, dónde ponemos el foco depende mucho de la fase en la que está la compañía a analizar.

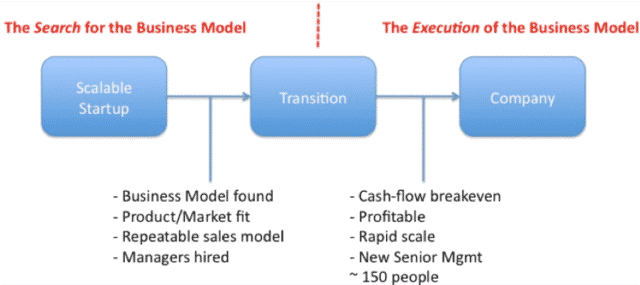

Esto es algo que Pear VC ya reflejó muy bien en este esquema que alguna vez he usado en el blog (y en alguna que otra clase):

Siendo prácticos, una compañía en fase muy temprana donde todo está por hacer tenemos que ponerle el foco a su capacidad de ejecución (equipo) y en una compañía que aspira a crecer rápido le ponemos el foco al tamaño del mercado que tiene por delante.

2. Los tiempos de lectura de un investor deck

Un estudio interesante, y que a veces comento en clase o cuando doy alguna charla sobre decks, es el que se inició en 2015 por parte de DocSend y el profesor Tom Eisenmann de Harvard Business School.

En el año 2015 analizaron el investor deck de 200 compañías que habían utilizado DocSend para enviar este documento a diferentes fondos de inversión (compañías en rondas seed y serie A de Estados Unidos).

La conclusión del estudio fue muy interesante y plantea un gran reto a cualquier emprendedor: “los fondos dedicaban una media de 3 minutos y 44 segundos a la primera revisión de un deck”.

Básicamente, se dedicaban de media 3 minutos y 44 segundos a una primera lectura de un documento que suele tener unas 12-15 páginas y en esta primera lectura (en diagonal) se analizan puntos clave que llevan a una posterior lectura (por la generación de interés) y a abrir las puertas a una reunión con los fundadores de la compañía.

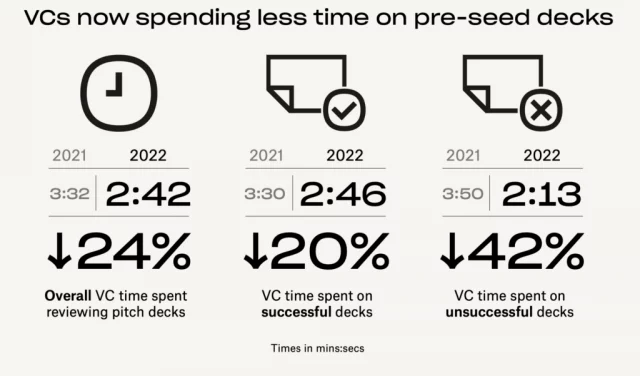

DocSend sigue realizando este estudio y los tiempos de “primera lectura” han ido bajando.

¿El motivo? Creo que es fácil de adivinar: hay más oferta (más startups buscando inversión), en épocas de recesión se es mucho más conservador en las inversiones y, por tanto, el descarte es más rápido… Ahora mismo, los datos de 2021 y 2022 para pre-seed arrojan unos tiempos medios de 3 minutos y 32 segundos y 2 minutos y 32 segundos respectivamente.

Competimos por la atención y, por tanto, la información clave tiene que ser fácil de localizar e identificar porque es lo que hará que se minimice la probabilidad de descarte (además de una propuesta de valor sólida, una oportunidad bien identificada, un buen equipo y el resto de “básicos” que se presuponen en un negocio).

De hecho, si profundizamos un poco más en los datos para rondas pre-seed:

- En 2021, la media de análisis estaba en 3 minutos 32 segundos con una media de 3 minutos y 30 segundos para el “sí” (genera interés) y 3 minutos y 50 segundos para el “no” (descarte).

- En 2022, la media de análisis estaba en 2 minutos e2 segundos (un 24% inferior al año 2021) con una media de 2 minutos y 46 segundos para el sí (genera interés) y 2 minutos y 13 segundos para el “no” (descarte). Es curioso pero en 2022 el descarte es mucho más rápido que en el año 2021 (o se ve claro o, directamente, no se ve).

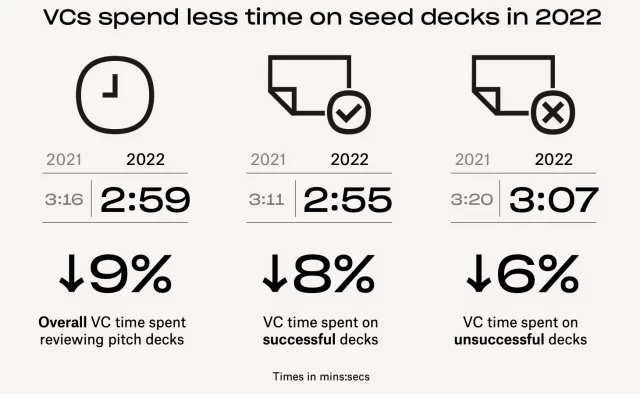

Los datos para seed en Estados Unidos no son tampoco mucho mayores, una media en 2022 de 2 minutos y 59 segundos cuando en 2021 era una media de 3 minutos y 16 segundos. De hecho, también se repite la pauta que el “sí” en 2022 tiene una media de 2 minutos y 55 segundos y el “no” tiene una media de 3 minutos y 7 segundos.

Así que es muy importante estructurar bien la información e ir a lo concreto.

3. Los vacíos de información y la información sin contexto penalizan un investor deck o un pitch

Si nos fijamos en los datos, para un “descarte” se requiere algo más de tiempo que para el “sí” y esto nos deja entrever, entre otras cosas, que existen “vacíos” de información que no permiten hacer un análisis de la compañía y por ello se descarta (también puede ser que el negocio no haya por donde cogerlo pero vamos a asumir también que hay buenos negocios muy mal explicados en un pitch o muy mal descritos en un deck y es donde, precisamente, quiero poner foco hoy).

Uno de los errores fundamentales, y que en mi caso considero graves y suelo penalizar, es el desconocimiento de las métricas básicas que definen un negocio..

Cada modelo de negocio tiene sus métricas (esto es algo que alguna vez hemos comentado en el blog) y sus unit economics; es la clave que se va a usar en el análisis para ver la tracción de la compañía y el cómo se está llevando el modelo de negocio a los clientes (y si éste les encaja o no):

- En un SaaS, uno espera que le hablen de CAC, LTV, MRR o ARR, churn, ARPU o margen.

- En un modelo transaccional esperamos leer cosas como el ticket medio, el CAC, el LTV o el número de transacciones realizadas o el GMV (que es importe total de éstas).

- En un modelo de intermediación o marketplace el take rate (comisión) es un dato relevante pero también lo es el ticket medio de los clientes para entender las magnitudes del negocio… Un 15% de un ticket medio de 10.000€ no es lo mismo que el 15% de un ticket medio de 1€… El número de transacciones que hay que hacer es muy diferente

Las empresas tienen sus “momentos” y las métricas también nos hablan de dichos momentos.

El “momento” marca qué riesgos tenemos ya controlados/superados y a qué retos nos enfrentamos y también marca las necesidades de financiación que vamos a tener.

En etapas muy iniciales hay métricas que no vamos a poder definir como, por ejemplo, el LTV porque quizás no hayamos tenido ni tan siquiera un cliente durante un año y no se haya enfrentado a la fricción de una renovación del servicio.

Sin embargo, sí que podemos hablar de MRR que es dinero real que está entrando en la caja de nuestro negocio porque los clientes están pagando y, al inicio, el MRR será bajo pero podremos ver incluso si va creciendo mes a mes.

Por el contrario, no hablar de churn cuando estás en fase de crecimiento es ocultar parte de la realidad del negocio porque seguramente hayas tenido clientes que se han enfrentado al “momento de fricción” de la renovación y, por tanto, a tu capacidad de generar retención (una empresa con churn bajo vale mucho más que una empresa con churn alto).

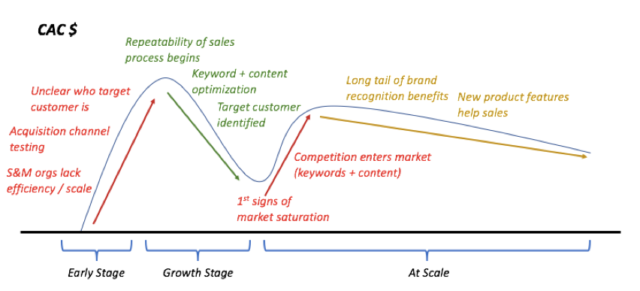

Con el CAC pasa parecido, cambia en función del «momento» en el que está la compañía y, en fases iniciales, el CAC es alto, luego se estabilizará y bajará porque seremos cada vez más eficientes en la captación de clientes pero, con toda seguridad, subirá al abrir nuevos mercados y expandirnos… son dinámicas que se notan mucho si se intentan esconder o maquillar.

Los pitches y los decks que pasan de puntillas, precisamente, por la tracción y las métricas suelen generarme mucha desconfianza (y no soy el único que así lo piensa).

Parece que traten de esconder o maquillar algo… mucho foco en producto o en el problema/solución y poco o nada de concreción en tracción significa que aún está todo por hacer… Llenarla de ruido con métricas vanidosas significa o bien que no sabes cuáles son las métricas clave de tu negocio o que quieres maquillar la realidad y ambas cosas son malas.

Es el “momento clave” para mostrar qué se ha conseguido y en qué momento está el negocio y esto es clave en el análisis del mismo.

4. Consultoría y startup: de negocio no escalable a negocio escalable

Un aspecto que puede dar pie a mucha confusión (y es generador de polémica en concursos y evaluaciones) es el tema de la consultoría y los proyectos.

Una startup, por definición, es una empresa que tiene un modelo de negocio replicable y escalable.

Son dos ingredientes fundamentales para sustentar el crecimiento y, sin embargo, los proyectos y la consultoría son todo lo contrario a estos factores: no suelen ser replicables y no escalan, es decir, para hacer crecer un negocio de consultoría hay que incrementar los recursos y personas en la misma proporción en la que el negocio crece.

No obstante, hay muchas startups que han sobrevivido haciendo consultoría o la consultoría ha sido el detonante para construir un producto que les permitiese convertir el negocio en escalable.

Esto no es necesariamente malo, diría que todo lo contrario porque muestra el interés por generar ingresos e, incluso, haber llevado un producto al mercado a través de la consultoría porque, con cada proyecto, el producto se ha ido construyendo y probando a la vez.

Estas historias son buenas para contar y es algo que se valora positivamente pero necesitan su contexto y contarlas de manera adecuada…

¿Qué quiero decir con esto? Si una compañía nació como consultora y ahora está construyendo un producto, la facturación de la consultoría no deberíamos computarla como “ingreso del nuevo negocio”.

¿Es un ingreso de la empresa? Sí, claro que lo es. ¿Es un ingreso de la startup que está construyendo un producto o servicio escalable? Pues no, es la fuente de financiación que lo está posibilitando.

¿Por qué hago esta distinción? Porque si las compañías que mezclan producto y consultoría tienden a caer en dos trampas (o intentan que caigamos en dichas trampas):

- Si no diferencias facturación, das a entender mucha más tracción de la que realmente tienes. Es importante distinguir de la facturación cuál viene del producto o el servicio objeto de análisis o inversión y cuál viene de las otras actividades realizadas por la empresa, como por ejemplo la consultoría. No diferenciar, al final, distorsiona la realidad porque muestras unos números que, quizás, no encajen con el “momento” en el que está el producto o el servicio.

- Por otro lado, la no diferenciación también puede sembrar la duda en la propia actividad de la compañía. ¿La consultoría y, por tanto, el negocio no escalable es un “medio” o es una línea de negocio más de la empresa? ¿Hay foco en construir un negocio escalable o ambos negocios van de la mano porque la consultoría sigue estando presente? ¿Hay un punto de inflexión en el que el negocio será 100% escalable? ¿sabemos cuándo será eso?

Hay muchas compañías que usan proyectos y trabajos de consultoría para validar su tecnología o para conseguir fondos que financien el producto y, como decía antes, esto es muy interesante y dice mucho, para bien, de la empresa.

Pero cuando hablamos de negocios que, por definición, deben ser escalables también necesitamos diferenciación de actividades y entender cuándo se va a producir el “cambio real” en la actividad de la compañía.

5. Algunas ideas finales

Como comentaba al inicio, llevaba tiempo con ganas de escribir este artículo y de volver al blog (espero volver con mucha más asiduidad que en el último año).

El objetivo del artículo es analizar la importancia de prestar atención a la información clave en nuestros documentos de inversión para que ésta quede claramente plasmada y, por tanto, podamos ofrecer una imagen real de nuestro negocio que facilite el análisis del mismo en estos tiempos de “lecturas rápidas” que buscan los elementos clave de análisis.

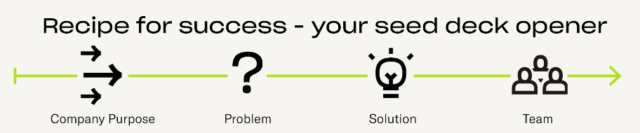

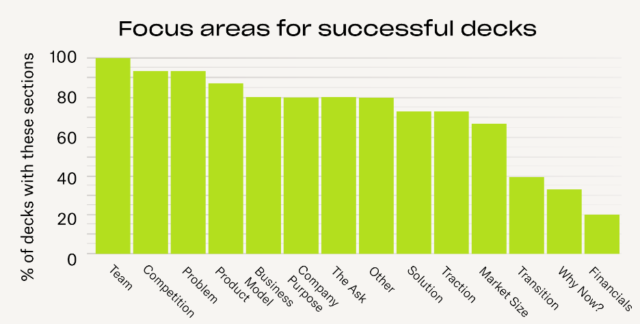

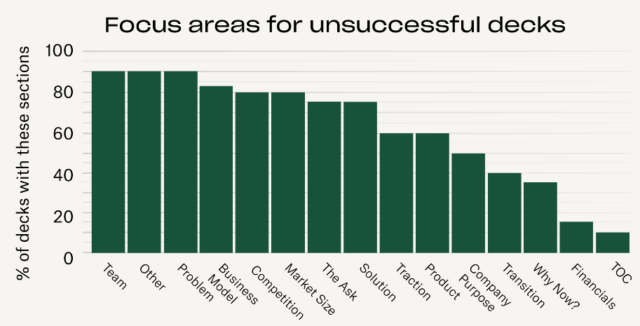

Para terminar, el estudio de DocSend podemos sacar algunas ideas de la información clave a tener en nuestro investor deck o en nuestro pitch y el orden más adecuado para ella:

¿En qué se basa esto? Básicamente, en los aspectos a los que los inversores de Estados Unidos dedicaron más tiempo en los investor decks que siguieron analizando como los que descartaron:

Espero que esto os pueda servir de utilidad.

Nos seguimos leyendo. Hasta la próxima.

Imágenes: Pear.VC, DocSend, Michael B. Gilroy, Startup Stock Photos, GIPHY y Steve Blank.