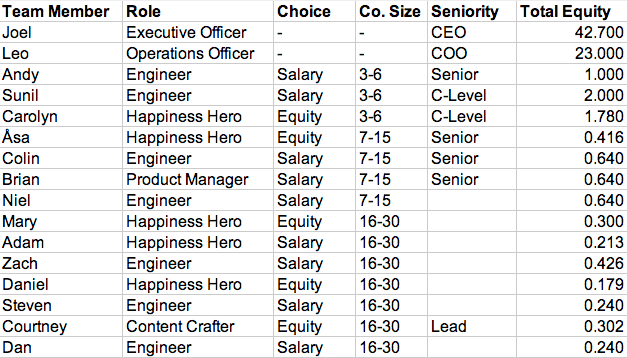

Cuando hablamos de los red flags que hacían decir «no» a un inversor, uno de los aspectos que señalamos fue el del dead equity o socios de peso muerto.

¿Dead equity? ¿Socios de peso muerto? ¿Qué es eso? Básicamente, con dead equity nos referimos a socios que mantienen una participación relevante en la empresa (tienen un peso importante en el cap table) y, sin embargo, ya no están en la misma.

Dicho de otra forma, son socios de los que seguramente no ha oído hablar el inversor pero que, de repente, al analizar el cap table mientras se está negociando la ronda, aparecen y además tienen un peso relevante en el reparto de participaciones.

1. La aportación de valor, el criterio de análisis del dead equity

Una manera muy clara de saber si tenemos casos de dead equity es aplicar el mismo criterio de análisis que haría un inversor al mirar nuestro cap table: ¿las personas que están ahí aportan o no aportan valor?

La clave está en mirar si la mayoría de las participaciones de nuestra empresa (equity) está en manos de personas que aportan o que no aportan valor y, en el caso que la respuesta sea que «no aportan valor», entonces habría que plantear cómo sacarlas antes de la ronda (para evitar así el red flag).

¿Y qué es lo que tenemos que buscar?

- Socios fundadores que ya no están en la empresa pero que mantienen su equity (y éste es relevante).

- Inversores FFF y business angels muy desequilibrados al tener participaciones muy relevantes por entrar en etapas muy tempranas y a valoraciones muy bajas.

- Empresas que nos han prestado servicio a cambio de equity pero que no siguen con nosotros

Todo esto, al final, son «socios de peso muerto» que acarreamos en nuestra mochila y que, realmente, deberíamos solventar antes que un inversor entre en nuestra empresa.

Pero mucho ojo con este análisis. Tenemos que hacerlo desde dos criterios muy claros:

- Aportación de valor actual y futura en la startup

- Relevancia de la participación o presencia en el cap table

Dicho de otra forma, que tengamos advisors vinculados a la empresa con participación minoritaria, realmente, no es un problema de peso muerto si son personas con una vinculación activa, aportan valor en forma de contactos, consejos, etc.

2. Los problemas que supone el dead equity en una startup

Noam Wasserman, decano de la Sy Syms School of Business, ex-profesor en la University of Southern California y ex-profesor asociado en la Harvard Business School, señala en un artículo en Inc referenciado también por StartupXplore que el dead equity genera tres problemas fundamentales en una startup:

- Los fundadores que permanecen en la empresa se van a ir diluyendo en sucesivas rondas y puede llegarse a un punto en que su participación sea muy pequeña, por tanto, pueden perder la motivación y el incentivo para quedarse en ella.

- Además, el camino hacia el exit es largo y requiere esfuerzo. Por tanto, aunque estén desvinculados de la empresa y no estén aportando nada, el dead equity también se va a ver beneficiado del esfuerzo de los demás y esto vuelve a generar distorsiones e interferencias en la motivación y los incentivos.

- La existencia de dead equity es una fuerte barrera de entrada para un inversor, sobre todo de capital-riesgo. Si un porcentaje alto de participaciones está en manos de personas (que no inversores) que no están en el día a día de la empresa, lo más probable es que el inversor diga «no» a la inversión y opte por otras oportunidades.

3. Herramientas y recursos para prevenir el dead equity o, al menos, mitigarlo

El primer paso, y aunque parezca obvio, es el de conocer y alinear los intereses entre los socios fundadores.

Básicamente, con esto me refiero a tener una conversación sosegada (y difícil) sobre motivaciones, expectativas, intereses… con el objetivo de alinear visiones y evitar conflictos porque no hayan quedado las cosas claras. Aquí, por supuesto, también entran en juego aspectos que suelen generar muchos roces como, por ejemplo, la existencia de socios a tiempo parcial.

El segundo paso es implantar un mecanismo de vesting entre los socios.

El vesting es un mecanismo que nos permite retener las participaciones de los socios e irlas entregando en función del cumplimiento de unos objetivos y una permanencia en el tiempo.

Esto es especialmente interesante porque en vez de repartir una startup entre tres socios con un 40%, 35% y 25% de partida; aunque este sería su ownership teórico, no serían propietarios de estas participaciones hasta pasados, por ejemplo, cuatro años de permanencia en la empresa y con el cumplimiento de una serie de objetivos de negocio.

¿Y cuánto tiempo debería tener el periodo de vesting? Aunque normalmente se hable del «a four year vesting stock with a one year cliff», es decir, un año de «carencia» que, al terminar, consolida el 25% del paquete de participación del socio (y, a partir de ahí, se va consolidando cada mes el restante proporcional), parece que los cuatro años se quedan cortos porque no siempre se alcanza el exit en dicho periodo de tiempo.

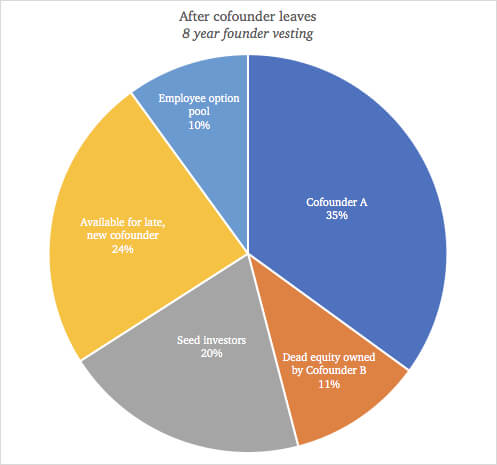

En TechCrunch, precisamente, ponían encima de la mesa este debate hablando de periodos mucho más largos (8 años) porque el tiempo para alcanzar un exit podía llegar hasta los 10 años.

El tercer paso viene dado por la permanencia y las cláusulas de salida por good leaver y bad leaver que van a marcar cómo se marcha un socio y cómo proceder con sus participaciones (y cuántas puede retener al marcharse de la compañía).

Y si también estamos ofreciendo equity a nuestros empleados clave para vincularlos aún más a nuestro negocio y como una forma de compensar salarios de mercado, también tenemos otro mecanismo mediante las phantom shares y, de esta forma, no los estamos metiendo en el cap table (con el riesgo de que se puedan marchar y se conviertan en dead equity).

Hasta la próxima.

Imágenes: GIPHY, Anete Lusina en Pexels, Buffer, William Fortunato en Pexels y TechCrunch