Esta crisis del COVID-19 va a tener impacto en el ámbito de la inversión. Sin duda, cada euro que se invierta se va estudiar mucho; una nueva ronda tardará más en cerrarse y, seguramente, se noten bajadas en la valoración de startups.

No es la primera vez que hablamos sobre valoración de startups en el blog, es un tema que me interesa mucho y sobre el que hay mucho que comentar.

No obstante, dada la situación actual, creo que podemos profundizar en un aspecto que va a ser clave en el futuro cercano: factores que influyen en la valoración de startups.

¿Factores? ¿Pero la valoración no es un cálculo? Antes que nada, te recomiendo repasar esta serie de artículos que escribí sobre la valoración de startups en fase temprana:

- Reflexiones sobre la valoración de startups en fase temprana (I): primer artículo de la serie en el que se habla sobre la importacia de la ejecución y alcanzar hitos y su influencia en la valoración de una empresa.

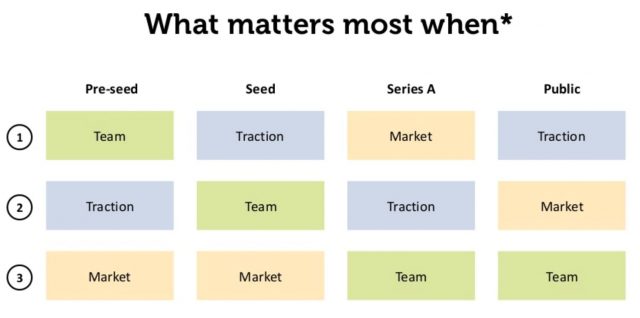

- Reflexiones sobre la valoración de startups en fase temprana (II): segundo capítulo de la serie en el que se tratan los criterios que se toman en consideración a la hora de valorar una compañía en early stage (donde damos más peso a equipo que a tracción) y donde las técnicas habituales para valorar empresas no suelen encajar bien (porque se basan en demasiadas hipótesis).

- Reflexiones sobre la valoración de startups en fase temprana (III): capítulo final de la serie en el que ponemos sobre la mesa algunos números y horquillas.

Partiendo de esta base, la valoración de startups tiene una parte objetiva y otra subjetiva y, por supuesto, el análisis se basa en datos cuantitativos y en datos cualitativos.

Así que, con todo esto en el horizonte, vamos a ir desgranando algunos de estos factores clave que influyen en la valoración para que, cara a una ronda, tengamos claro qué aspectos tenemos que reforzar en nuestra compañía y hacer una especie de «autoevaluación» antes de ponernos en marcha.

1. Factores externos: Entorno y mercado

Cuando uno piensa en entorno y mercado, lo primero que me suele venir a la cabeza es el modelo de las 5 fuerzas competitivas de Michael Porter.

Michael Porter, profesor de la Harvard Business School, definió en 1979 un modelo estratégico para analizar el nivel de competencia dentro de una industria basado en 5 pilares o fuerzas:

- Poder de negociación de los clientes o compradores donde el poder de los compradores será muy alto si los compradores tienen muchas alternativas y, además, también será alto si el número de compradores está acotado, es reducido o están bien organizados

- Poder de negociación de los proveedores o vendedores, especialmente interesante si estás en medio de una cadena de valor donde no controlas a suministradores ni tampoco al canal.

- Amenaza de nuevos competidores entrantes, es decir, las barreras de entrada a nuevos productos/competidores que presenta nuestro mercado y, por supuesto, nuestra propia propuesta de valor.

- Amenaza de productos sustitutos que dependen, por supuesto, de que los productos o servicios puedan ser reemplazables o sustituidos por los de otras empresas. Evidentemente, los mercados en los que compiten productos iguales, o similares, suelen suponer una baja rentabilidad.

- Rivalidad entre los competidores que viene a ser una suma de las cuatro fuerzas anteriores y que se puede sintetizar en que cuanto menos competidores haya en un sector, normalmente, éste será más rentable económicamente.

Dicho de otra forma, el esquema de Michel Porter nos ayuda a definir nuestro posicionamiento estratégico (como comentaba Samuel Gil) y a entender nuestra forma de competir dentro del segmento de mercado al que nos dirigimos y esto, sin duda, es clave a la hora de que alguien entienda nuestro negocio, a qué aspiramos y, por supuesto, si podemos competir en el segmento de mercado que hemos elegido.

Este análisis del entorno y el mercado, evidentemente, no es el único que nos afecta (pero sí que es el que podemos controlar).

También hay otros factores que debemos tener en cuenta y que, por supuesto, forman parte del análisis de nuestros posibles financiadores como señalaba en su artículo (cuya lectura recomiendo) Manuel González Abril:

- Estacionalidad: que podemos entenderla como la variación cíclica que tiene nuestro mercado objetivo y que, por supuesto, implica riesgos en nuestro negocio. Pensemos, por ejemplo, en una heladería situada en una zona turística de playa; su negocio posiblemente tenga un pico de ingresos en temporada de vacaciones y, tras ella, caiga mucho y se vea obligado a hacer ajustes para reducir su capacidad a la demanda que tiene fuera de temporada. La sensibilidad de un negocio a la estacionalidad es clave y, por supuesto, cómo gestionamos dicha estacionalidad (ajustes de capacidad, diversificación de mercado, diversificación de productos o servicios, etc.).

- Ciclo económico: otro factor importante y, sin duda, algo que estamos viendo ahora con la crisis del COVID-19. Hay sectores que, a día de hoy, no son buenas inversiones y les costará encontrar financiación (turismo, viajes…); por tanto, los ciclos económicos tienen impacto en los negocios y en la financiación convirtiendo un negocio interesante en una «bandera roja».

- Ciclo tecnológico: que, en cierta medida, se parece al de la economía porque la tecnología también tiene ciclos. En este caso hablamos de adopción y, como cualquier producto, tiene un arranque, una fase de máximos y, por supuesto, una caída por quedarse desfasada y sobrepasada por otras tecnologías. ¿Tiene sentido montar una red social en 2020 para competir con Facebook?

2. Factores internos: equipo, compromiso, capacidad de ejecución y rumbo

Detectar una buena oportunidad de negocio, por sí mismo, no es el único factor que le da valor a una compañía. Si pensamos que no hace falta nada más, la verdad es que estaremos pecando de soberbia porque nos estamos dejando fuera de la ecuación lo más importante: la capacidad de ejecución.

La capacidad de ejecución es lo que le da valor a un negocio y, por tanto, es una de las claves en la valoración de startups. ¿Y qué cosas muestran nuestra capacidad de ejecución y nuestro rumbo?

- Equipo: ¿de dónde viene? ¿es multidisciplinar? ¿tienen un pacto de socios entre ellos? ¿cubre todas las áreas clave del negocio? Las empresas las forman personas y los inversores tratan con personas, tienen que ver que existe un fit entre el equipo y los inversores. Además, hay que verificar que existe una coherencia entre «lo que se quiere hacer» y «quiénes lo van a hacer»

- Compromiso: ¿los fundadores están a tiempo completo dedicados a su startup? ¿qué socios están a tiempo parcial? ¿han sido capaces de atraer talento a la empresa? ¿han arriesgado dinero propio o de su entorno cercano en la puesta en marcha del negocio? ¿han dado el salto desde su trabajo para desarrollar el negocio?

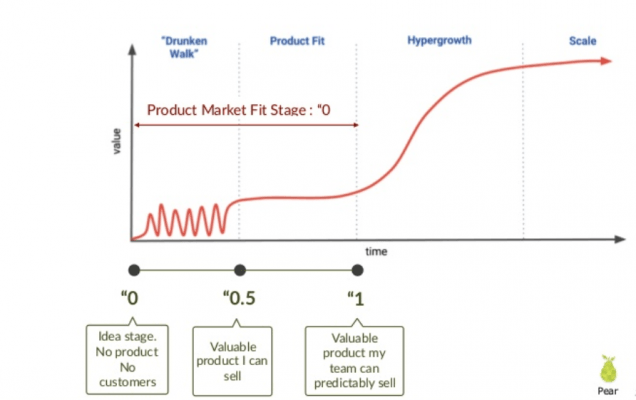

- Hitos alcanzados: ¿qué han conseguido en este tiempo? ¿han construido ya un producto mínimo viable? ¿han contactado con clientes? ¿hay primeras ventas o pilotos? ¿hay algo de tracción demostrable?

- Roadmap: ¿cuáles son los planes de la startup? ¿qué hitos de valor espera alcanzar? ¿tiene claro hacia dónde va? ¿lo tiene planificado? ¿tiene un plan de contingencia definido?

- Coinversión: ¿qué otros inversores han confiado en la compañía? ¿quién va a invertir en esta ronda? ¿puedo compartir riesgos con otros inversores privados o financiadores públicos?

Y claro está, todo esto se puede resumir en una cosa básica: generar confianza en los inversores con los que hablamos. Sí, hablamos de confianza y soy consciente que es algo subjetivo pero la inversión en fase temprana, en gran medida, se basa en la confianza… confianza en la capacidad de ejecución, confianza en la capacidad de gestión, confianza en la capacidad de cumplir objetivos…

Por tanto, las contradicciones en nuestros números/métricas/plan de negocio o en las respuestas que damos durante una reunión, no ser sinceros, la fama que arrastremos en el sector… todo eso al final pesa y se tiene en cuenta dentro del análisis.

3. Factores vinculados a la gestión y la performance del negocio

Evidentemente, además de demostrar nuestra capacidad de hacer cosas, tenemos que demostrar qué hemos hecho y cómo lo hemos estado haciendo.

Esto es, básicamente, la definición de tracción que señalaba Javier Megías:

Métrica que muestra cómo de bien (o mal) estás llevando al mercado tu modelo de negocio y cómo está siendo aceptado éste por tus clientes.

Es decir, tenemos que demostrar con métricas cómo está funcionando nuestro negocio:

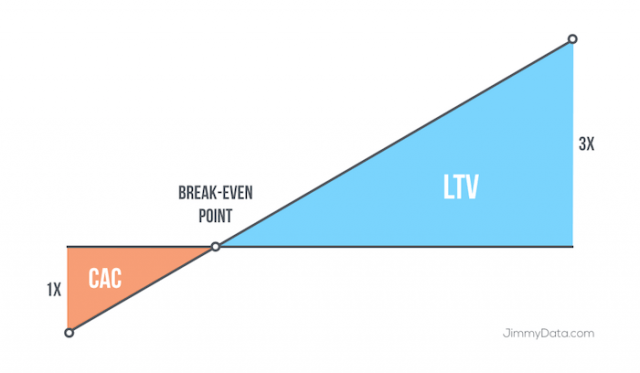

- Adquisición de clientes: ¿cuánto nos cuesta captar un cliente? ¿es un coste que se puede optimizar? ¿nuestros canales de venta funcionan o aún estamos explorando y probando? ¿empezamos a tener claro el retorno de cada euro invertido en captación?

- Retención de clientes: ¿somos capaces de retener los clientes que captamos? ¿cuánto dinero gastan los clientes con nuestros servicios? ¿podemos fidelizarlos? ¿es una transacción que difícilmente se repite? ¿la relación entre el ticket del cliente y lo que nos cuesta captarlo empieza a estar bien balanceada?

- Control de la caja: sí, la famosa caja que lo dicta todo (y más en las crisis porque, recordemos, cash is king). ¿Tenemos bajo control el consumo de la caja? ¿Qué runway tenemos? ¿Hay combustible para llegar al siguiente hito de valor? ¿Somos eficaces o eficientes? ¿Cómo gestionamos la caja en nuestra anterior ronda de financiación? ¿Qué hitos alcanzamos?

4. ¿Y ahora qué hago con estos factores y cómo los aplico en mi startup?

Una buena forma de aplicar todo esto es plantearse el siguiente ejercicio:

- Transformemos todos estos factores y preguntas en una especie de checklist y, tras redactarlo, apliquemos esta lista de control en nuestra startup.

- Aplicando esta autoevaluación podremos ver cuáles son los factores que apoyan nuestra valoración y cuáles son los factores que nos afectan negativamente a la valoración de nuestra startup.

A partir de esta primera autoevaluación, podemos ponernos manos a la obra para trabajar en mejorar los aspectos más débiles de nuestra propuesta a inversores y, por supuesto, prepararnos mucho mejor (tanto nosotros como a la compañía) para la ronda que estemos planteando abrir.

5. Para saber más sobre valoración de startups

La valoración de startups es un tema del que suelo escribir mucho en el blog y, por tanto, aquí podrás encontrar varios artículos sobre esta temática.

Además, te recomiendo que eches un vistazo a estos artículos porque, sin duda, te ayudarán a complementar tu visión sobre este asunto:

- 10+1 Cosas que afectan a la valoración de tu startup de Manuel González Abril, un post muy recomendable.

- Suma Positiva #8: Posicionamiento estratégico de Samuel Gil

- Valoración de un startup según un business angel de Carlos Blanco

Espero que te sean de utilidad.

Nos vemos pronto.

6. Libros recomendados sobre valoración de startups

| Finanzas para Directivos de Eduardo Martínez Abascal |

| Valoración De Empresas: Una introducción práctica de Francisco López Martínez |

| Dirección y contabilidad financiera de Fernando Pereira Soler y María Jesús Grandes Carci |

| Founder’s Pocket Guide: Startup Valuation de Stephen R. Poland |

| Cómo cerrar rondas de financiación con éxito: Una guía práctica para operaciones de capital riesgo de Brad Feld y Jason Mendelson. Traducido por Manuel Matés al castellano. |

| Finanzas para emprendedores de Antonio Manzanera |

| Rondas de inversión: Método para financiar el crecimiento de tu startup por Javier de Toro |

| Secrets of Sand Hill Road: Venture Capital―and How to Get It de Scott Kupor |

Imágenes: Startup Stock Photos, Giphy, Wikipedia, Advenio y Pear.vc