Uno de los temas que suelo tratar en el blog es de la valoración de startups.

Me parece un tema muy interesante sobre el que profundizar porque, en general, sigue existiendo muchas diferencias entre lo que piensan los fundadores de una startup sobre el valor de su compañía y lo que piensa el mercado (aceleradoras, business angels y fondos de capital-riesgo), sobre todo en fases inciales (donde las técnicas de valoración no siempre sirven).

Precisamente, aquí en el blog he hablado de técnicas de valoración de startups en alguna que otra ocasión:

- Descuento de flujos de caja (DCF)

- Valoración por múltiplos, que solo aplica en empresas con «modelos de negocio tabulados» y que estén en fase crecimiento (growth)

- Técnicas procedentes del mundo académico y del capital-riesgo de Estados Unidos como el «Método Berkus», el «Método Scorecard» o el «Método Venture Capital»

Sin embargo, creo que en todo esto hay unos principios básicos que he comentado de pasada y, en mi opinión, no viene mal dejar claros y recordar para que las cosas no acaben pareciendo sacadas de una película de ciencia-ficción, porque en startups en fase temprana no todo se puede aplicar tan al pie de la letra.

Ejecución es igual a valor en una startup

¿Películas de ciencia-ficción? Pues sí, al final, el Excel tiene la propiedad de aguantar cualquier cálculo y número que le pongamos.

Dicho de otra forma, a veces las startups tienden al autoengaño o bien sobrestimar el valor de su compañía; un hecho que se traduce en valoraciones que pueden no tener mucho sentido:

- «Buscamos una inversión de 400.000 € por el 15% de la empresa. Estamos en la fase final de cierre del producto tras dos años de trabajo y próximamente lanzaremos comercialmente»

- «Tenemos identificados alrededor de 1.000 empresas que pueden ser clientes potenciales y 10 de ellas nos han solicitado un presupuesto. Necesitamos 150.000 € a cambio del 20% de la compañía»

Si lo que le da valor a una startup es la ejecución, ¿estos ejemplos tienen sentido? La valoración de una startup es algo más que una simple etiqueta con un precio, la valoración habla de ejecución, de mitigación de riesgos, de equipo, de producto, de oportunidad de negocio…

Al fin y al cabo, la valoración de startups nos debe sonar a música con armonía entre el estado/ejecución y sus números.

En el primero de los ejemplos, la valoración de la startup es de 2,6M€ y el producto no está terminado y, por tanto, no han iniciado la comercialización. ¿Es una valoración alta? En mi opinión lo es aunque es cierto que juego con ventaja dado que conozco el caso.

Pensemos un momento. Es una compañía que no ha lanzado un MVP (hacían software) y, por tanto, no han realizado ningún tipo de validación en 2 años. ¿Qué puede ocurrir? ¿Habrá un market-fit? ¿Hay clientes dispuestos a pagar por este producto? Ni los riesgos del producto ni los del mercado se han mitigado y, sin embargo, valoran la empresa en 2,6M€ sin clientes.

En el segundo ejemplo nos pasa algo parecido, 750K€ de valoración sin haber cerrado ningún cliente. Es verdad que no es una valoración exageradamente alta pero lanzar 10 presupuestos no significa facturar o transaccionar.

Resumiendo, tiene que existir una coherencia entre ejecución y valoración de la compañía y en startups en fase temprana (o early stage), la falta de coherencia suele ser muy llamativa.

Algunas ideas básicas sobre la valoración de startups en fase temprana

Entre las técnicas de valoración de startups, las «borracheras de valoraciones» que a veces leemos en la prensa y que, al final, todos tendemos a que nuestra empresa valga lo máximo posible, creo que es interesante sentar algunas bases sobre la valoración de startups en fase temprana:

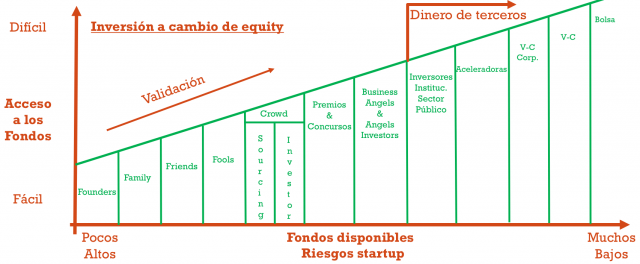

- En fases iniciales, el valor de una startup es bajo.

- Lo que hace que una startup adquiera valor es alcanzar hitos vinculados al negocio: construir el producto, llegar a los primeros clientes, generar recurrencia…

- Las técnicas de valoración tienen sentido en compañías que ya tienen un histórico de datos y, por tanto, presentan tracción y están en fase de crecimiento. En startups en fase temprana casi que es un acuerdo entre los fundadores y el inversor.

- Teniendo en cuenta esto último, puede que no tenga mucho sentido acudir a inversores cuando no tienes clientes o el producto terminado. Puedes financiarte entre tu entorno cercano o, incluso, con business angels a través de préstamos convertibles y, por tanto, evitar entrar en valoraciones hasta que los números estén más claros (pactando un descuento en la valoración futura, claro está).

¿Y entonces? ¿Las startups en fase temprana no se financian? Claro que sí que se financian pero, evidentemente, si el valor de la compañía es bajo y las necesidades de financiación son altas, la dilución de los fundadores será alta y esto será algo que la compañía vaya arrastrando.

Por eso es importante que el arranque del negocio venga de los propios socios fundadores y, en el caso de requerir financiación, es mejor recurrir al entorno cercano (donde se confía más en los promotores que en buscar rentabilidad) y la dilución sea pequeña o, incluso, no se discuta la valoración porque se obtenga un préstamo sin garantías personales.

El objetivo es poner foco en la ejecución y alcanzar hitos de valor en la compañía para que la startup pueda encarar una fase de crecimiento y pueda defender su valoración ante inversores.

Aunque decía al inicio que los métodos de valoración no tienen mucha aplicación en fases tempranas, quizás el Método Berkus sea el más ilustrativo a la hora de entender cómo aumenta el valor de una compañía conforme avanza en su ejecución:

Errores que se suelen cometer en la valoración de startups en fase temprana

Reconozco que los valores del Método Berkus son algo altos para startups de nuestro país pero, dejando los valores económicos a un lado, muestra muy bien cómo cambia el valor si la compañía va cumpliendo determinados ítems.

¿Y qué pasa si una startup busca financiación demasiado pronto? ¿Cuáles son los errores a evitar? Con la idea de aprender de los errores de otros, vamos a hacer un repaso por algunos de los fallos más comunes que cometen las startups a la hora de calcular valoraciones en fases tempranas:

- Cuando se busca financiación en una fase muy inicial (sin producto y/o sin clientes), como decíamos antes, puede que los fundadores de la startup se tengan que diluir mucho y ceder el 20% de la empresa por 20 K€ puede que sea algo que nos penalice a futuro. Si la inversión viene del entorno cercano (3Fs), podemos negociar una cesión de equity baja y si estamos con un business angel es mejor un préstamo convertible que cargar con un accionista tan relevante en rondas futuras.

- Igual que nuestra startup está en fase inicial, puede que nos encontremos con un business angel que está dando sus primeros pasos y no tenga mucha experiencia invirtiendo en startups. ¿Qué puede pasar? Pues su falta de experiencia puede que le haga entusiasmarse y aceptar una valoración muy alta, por ejemplo, 2,5 M€ por una startup sin producto y clientes. ¿Problema? Que si la compañía necesita financiarse de nuevo, va a tener que evolucionar mucho para justificar una valoración mayor, sobre todo, si tiene que negociar con inversores experimentados.

- Sin market-fit no tiene mucho sentido enfrentarse a una ronda de financiación con inversores. ¿El motivo? Sin clientes no estamos demostrando que resolvemos un problema real por el que alguien quiere pagar; por muchas versiones de producto que tengamos y muchas líneas de código que hayamos escrito, los clientes son los que cuentan a la hora de darle valor a un negocio. Sin clientes, nuestra empresa vale poco y la ronda, por tanto, nos costará mucho.

- Ni el tamaño de nuestro mercado, ni el TAM-SAM-SOM, ni tampoco las proyecciones del Excel van a marcar la valoración de nuestra startup; lo que da valor son los hitos alcanzados: equipo con experiencia que cubre todas las áreas clave, un MVP funcional con clientes que lo usan y pagan por ello, propiedad intelectual…

- Aunque pueda ser un valor de referencia, la valoración de nuestra startup no viene dada por la valoración de nuestros competidores en otro país o por el exit que hayan tenido. Para comparar empresas, ambas deben ser iguales y si nuestros competidores tienen producto y un equipo top y nosotros aún solo tenemos un PPT, no podemos asumir que nuestras empresas sean iguales.

- Hay veces que encuentras fundadores obsesionados con diluirse poco y que llegan a olvidarse de la coherencia que tiene que existir en los cálculos. Por ejemplo, como me quiero diluir poco, estoy dispuesto a ceder un 5% de equity y necesito 250K€… Claro, eso arroja una valoración de 5 M€ y puede que no sea coherente con el estado de la compañía. Quizás pueda parecer exagerado pero en más de una ocasión he visto casos así.

- Aunque la valoración es importante a la hora de negociar una operación de inversión, no hay que dejar de lado otros factores que son importantes como, por ejemplo, qué derechos van a tener los inversores o qué obligaciones nos van a fijar (¿su voto cuenta doble? ¿van a tener un cargo ejecutivo en la empresa? ¿estamos obligados a contratar servicios de sus empresas?). A veces, los fundadores se enrocan en la negociación de la valoración pero se olvidan de estas cosas que también tiene su impacto en el futuro de la compañía.

Y como primeras reflexiones sobre las valoración de startups en fase inicial o early stage creo que tenemos material para pensar un poco.

Nos leemos pronto con la segunda parte en la que hablaremos de algunas técnicas de valoración de startups en fase temprana que nos pueden servir de guía y también sobre algunas de las preguntas típicas que hará un inversor al analizar una startup en fase temprana.

Continuará…

Libros recomendados que te pueden interesar

| Finanzas para Directivos de Eduardo Martínez Abascal |

| Valoración De Empresas: Una introducción práctica de Francisco López Martínez |

| Dirección y contabilidad financiera de Fernando Pereira Soler y María Jesús Grandes Carci |

| Founder’s Pocket Guide: Startup Valuation de Stephen R. Poland |

| Cómo cerrar rondas de financiación con éxito: Una guía práctica para operaciones de capital riesgo de Brad Feld y Jason Mendelson. Traducido por Manuel Matés al castellano. |

| Finanzas para emprendedores de Antonio Manzanera |

| Rondas de inversión: Método para financiar el crecimiento de tu startup por Javier de Toro |

| Secrets of Sand Hill Road: Venture Capital―and How to Get It de Scott Kupor |

| Founder’s Pocket Guide: Term Sheets and Preferred Shares de Stephen R. Poland |

| Founder’s Pocket Guide: Raising Angel Capital de Stephen R. Poland |

Imágenes: Berkonomics, RawPixels (Pexels), Helena Lopes (Pexels) y GIPHY